近一段时间以来,碳酸锂价格暴涨使得新能源汽车市场未来走向格外引人关注。动力电池企业因此承受着巨大压力,上游资源涨价最终也会传导给整车企业。那么,整车企业除了涨价,还有没有别的出路?

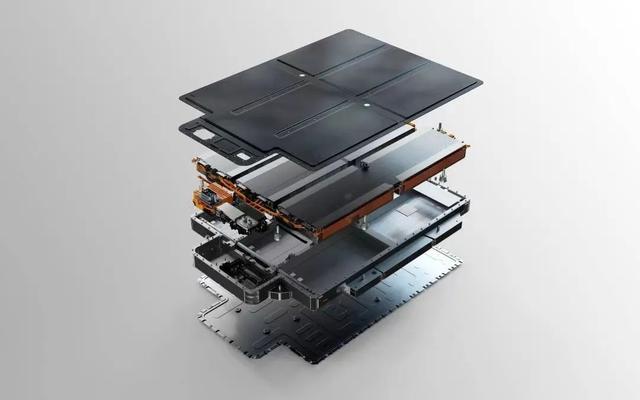

不久前,蔚来汽车发布了三元铁锂标准续航电池包(75kWh)。据了解,该电池包采用三元锂与磷酸铁锂电芯混合排布的方式,并应用了新一代CTP技术。有行业分析人士就此指出,蔚来汽车的这一举措打破了三元锂电池与磷酸铁锂电池之间的界限,不失为一种有益的尝试。

面对上游锂资源价格上涨,其他企业也开动脑筋提出对策,锰酸锂与三元锂电池混搭,钠电池与锂电池混搭等多种混搭形式都在研发之中。除了混搭外,天津斯科兰德科技有限公司(以下简称“天津斯科兰德”)总经理李积刚告诉《中国汽车报》记者,磷酸锰铁锂技术路线也是动力电池未来发展的出路之一。

混搭之路从此开启

以往电动汽车大多只装配三元锂电池或磷酸铁锂电池,很少见到混搭的现象。蔚来汽车发布三元铁锂标准续航电池包,开启了量产车的动力电池混搭之路。

一位业内专家告诉记者,三元锂电池与磷酸铁锂电池电压不同,因此混搭很难保持电池包的一致性。三元锂电池的单体电压为3.6~4.3V,磷酸铁锂电池的单体电压为3.4V,两者之间存在电压差。动力电池包对一致性要求较高,电压差成为一致性的障碍。

磷酸铁锂电池有自己的优点,但低温性能差、SoC估算不准的缺点也给混搭带来较大的困难。据介绍,蔚来汽车经过反复摸索,独创的双体系算法为突破瓶颈找到了一条路。蔚来电池系统副总裁曾士哲表示,研发人员根据三元锂电池和磷酸铁锂电池低温特性进行模型化控制,经过多轮标定,有效提升了低温下电池系统的能量使用效率。

在混搭的道路上,蔚来汽车先行一步,其他企业也在努力。中国科学院物理所研究员李泓告诉记者,星恒电源股份有限公司与天目湖先进储能技术研究院有限公司(TIES)携手,共同研发锰酸锂电池与三元锂电池混搭。

据悉,锰酸锂电池的单体电压较高,达到3.9V。电压高意味着电池PACK用较少的电芯即可达到理想指标,从而降低成本。此外,少用电芯后,锰酸锂电池还有体积优势。李泓认为,在上游锂资源持续涨价的心理预期下,锰酸锂电池的低成本优势将越来越明显。

锰酸锂混搭三元锂电池也有难点需要攻克。锰酸锂电池的安全性、耐高温性能、循环性都不及磷酸铁锂电池,但锰酸锂混搭三元锂电池也许是一个不错的选择。

宁德时代的混搭与上述两家企业又不同,是用钠电池与锂电池混搭。前不久,宁德时代发布了钠电池产品,并且明确表示将与锂电池组成电池包在2023年上市。据宁德时代研究院副院长黄起森介绍,宁德时代把钠离子电池与锂离子电池按一定比例进行混搭,集成到同一个电池系统里,通过BMS精准算法进行不同电池体系的均衡控制。这一电池系统解决方案,既弥补了钠离子电池现阶段能量密度低的短板,又发挥出其高功率、低温性能好的优势,可拓展更多应用场景。

磷酸锰铁锂电池的机会

两种不同材料的电池混搭在一起,既要发挥各自的长处,又要克服彼此的缺陷,确实不容易,这是以往动力电池很少采用混搭方式的主要原因之一。在李积刚看来,随着技术越来越成熟,磷酸锰铁锂的优势逐步显现出来。

据介绍,1997年,Goodenough课题组发明了磷酸盐正极材料。2009年,天津斯特兰首先采用这一材料体系生产电池,这种4.1V的磷酸锰锂电池用于3C数码产品。尽管磷酸锰锂电池的电压较高,但缺点也很明显,电导率较低,克容量较低,极片加工困难被广为诟病。

2014年,我国开始大规模推广新能源乘用车,政策导向偏向于能量密度,部分企业的目光再次瞄向磷酸锰锂。随着磷酸铁锂的技术得到大幅提高,研发人员把铁锂技术加进来,升级磷酸锰锂电池成磷酸锰铁锂电池。李积刚告诉记者,2019年,天津斯科兰德解决了加工性能等问题,磷酸锰铁锂得以快速产业化。

磷酸锰铁锂、磷酸铁锂、磷酸锰锂都是磷酸盐正极材料家族成员,但磷酸锰铁锂称得上是磷酸铁锂的升级版。据李积刚介绍,磷酸锰铁锂理论容量与磷酸铁锂相同,为170mAh/g,但它相对于Li+/Li的电极电势为4.1V,远高于磷酸铁锂的3.4V,且位于有机电解液体系的稳定电化学窗口。众所周知,高电压意味着PACK中的电芯数量减少,电芯数量减少,成本自然降低。李积刚说:“4.1V的高电位使得磷酸锰铁锂电池具有潜在的高能量密度的优点,这是它相对于磷酸铁锂电池的最大优势。”

李积刚进一步解释说,如果磷酸锰铁锂电池的实际容量发挥到与磷酸铁锂电池相同的程度,其能量密度将提高15%,与电压相当的锰酸锂相比,其质量能量密度也可提高25%以上。另外,磷酸锰铁锂电池原料成本低,环境友好,材料的市场前景广阔。

上游资源涨价是推手

动力电池混搭背后,原材料涨价是推手。今年8月末,碳酸锂的价格为11.2万元/吨,9月初已涨到13万元/吨,年底有可能达到18万元/吨。中国有色金属工业信息中心、北京安泰科信息股份有限公司高级分析师陈光辉说:“多种因素综合作用造成锂资源价格上涨,最主要的因素是新增锂资源的开发跟不上需求的增长,导致上游锂资源价格大幅上涨。”

数据显示,今年前8个月,我国新能源汽车累计产销量分别达到181.3万辆和179.9万辆,同比均增长1.9倍,渗透率已提升至11%左右。陈光辉告诉记者,去年碳酸锂产能增长率约为10%,远不及新能源汽车产销量增长率,这是碳酸锂价格上涨的主要原因。

国际环境及资本推动作用也导致碳酸锂价格大幅上涨。陈光辉说:“碳酸锂新增产能跟不上新能源汽车的增长,国际资本嗅到了其中的商机,加上美国推行的货币量化宽松,两种因素结合在一起推动了全球大宗商品价格上涨。”

从历史情况看,经济向好之时,有色金属价格也会进入上升周期。疫情之后,中国经济率先恢复,强劲的市场需求拉动了包括锂资源在内的金属价格上涨。

上游锂资源价格剧烈波动引发各方关注,海通证券的研究部门认为,在本就不足的锂矿供给中,大部分供给被长期协议锁定,不能自由销售。而Pilbara是散单市场上最大的供给方。在拍卖制度下,Pilbara对锂精矿的控制力极强。近期价格波动主要是缺矿的小厂或投机资金对拍卖价格造成很大的干扰。

长江证券的研究部门认为,近期价格波动反映了澳洲矿山变更矿石定价模式的态度。此前矿石定价模式为根据国内锂盐价格和利润分配比例来定价,最终结果是澳洲锂矿仅仅占到利润的小部分,并且锂矿的供需状态对矿石定价几乎没有影响,矿价仅仅只是跟随锂价波动。拍卖制度的引入,意味着矿石的定价开始由供需主导。

在这一行业大背景下,动力电池混搭会不会蔚然成风?人们拭目以待。

免责声明:以上内容转载自新能源汽车新闻EV,所发内容不代表本平台立场。

电池交流

电池交流 电池技术

电池技术 电池问答

电池问答 供求信息

供求信息 电池回收

电池回收 认证检测

认证检测 电池管理系统

电池管理系统 电池修复

电池修复 广告发布

广告发布 锂电池

锂电池 动力电池

动力电池 锂离子电池

锂离子电池 磷酸铁锂电池

磷酸铁锂电池 三元锂电池

三元锂电池 18650锂电池

18650锂电池 锂电池厂家

锂电池厂家 钠离子电池

钠离子电池 新能源汽车

新能源汽车 电池会议

电池会议 电池展会

电池展会 商务活动

商务活动