受新能源汽车、电动自行车、消费电子等应用端需求旺盛利好,自2020年起我国锂离子电池产业规模增速逐步回暖。2021年12月,新版锂电行业规范条件正式印发,进一步引导锂离子电池行业技术进步与规范发展。未来,随着“双碳”深入推进,新能源汽车、光伏产业等细分方向将持续受到政策支持,具备较大增长空间,带动锂离子电池产业规模不断扩大。同时,头部企业也将加快技术创新,新材料、新产品不断涌现,我国锂离子电池产业国际竞争力将进一步提升。

01

发展环境

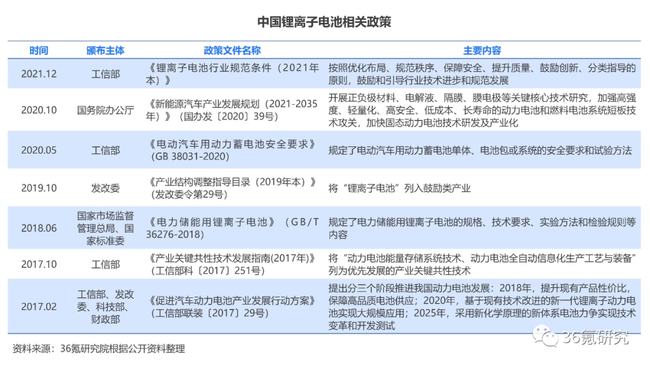

政策环境:新版锂电行业规范条件出台,引导行业技术进步和规范发展

锂离子电池具有高能量、长寿命、高性价比、少污染等优点,广泛应用于新能源汽车、消费电子、储能电站等领域。近年来,国务院、工信部、发改委等陆续出台技术指南、发展行动方案等政策文件,推动锂离子电池及其下游应用创新发展。2021年12月,工信部正式发布《锂离子电池行业规范条件(2021年本)》,对不同类型锂离子电池的能量密度作出要求,进一步引导锂离子电池行业技术进步与规范发展。

技术环境:新材料加速应用,新产品持续涌现

一方面,为提升锂离子电池能量密度,同时达到控制生产成本目的,国内外知名企业开始加速低钴乃至无钴正极材料、硅基负极材料等新材料在锂离子电池生产研制过程中的应用。另一方面,2020年以来,随着宁德时代、比亚迪、LG化学等产业龙头企业持续推进技术研发与创新,高镍低钴电池、硅负极材料电池、“永不起火”[1]电池、固态电池等创新产品得到快速发展。

02

发展现状

产业链结构:由上游基础原料、中游锂离子电池材料和锂电池模组及PACK、下游应用和锂电池回收利用三部分组成

(1)上游:钴、锂、镍、锰、石墨等是构成锂离子电池的基础原料。(2)中游:锂离子电池主要由正极、负极、隔膜、电解液四大材料组成。其中,正极材料主要分为三元材料、磷酸铁锂、钴酸锂、锰酸锂等;负极材料主要包括人造石墨、天然石墨等,人造石墨的综合性能最优,占据着负极材料的市场主流地位;隔膜直接影响电池的充电快慢和安全性,生产工艺有干法和湿法两种;电解液被称为锂离子电池的“血液”,对锂离子电池的循环寿命、安全性等影响重大,由溶剂、锂盐、添加剂三部分组成。锂电池模组及PACK是将电芯加工成电池的过程。(3)下游:应用领域主要包括消费电子、动力电池及储能。其中,消费电子主要涵盖智能手机、平板电脑、智能手环等;动力电池主要应用于电动汽车、电动自行车、电动工具等;储能领域包括电网、数据中心、5G基站等场景。锂电池回收利用是采取火法、湿法冶金工艺以及固相电解还原技术,把使用过的电池通过回收再次利用。

市场规模:应用领域需求旺盛叠加价格下降幅度收窄,锂离子电池产业规模不断扩大

2020年以来,我国新能源汽车、电动自行车、消费电子等应用市场实现较快增长,其中新能源汽车恢复强劲增长势头,2021年1-11月销量同比增长1.7倍,带动锂离子电池产量提升。根据工信部数据,2021年上半年全国锂离子电池产量超过110GWh,同比增长超过60%。与此同时,伴随价格下降幅度收窄,锂离子电池产业规模进一步扩张,2021年上半年行业总产值超过2,400亿元,增速迅猛。

区域竞争:珠三角地区已形成相对完整的产业链条,锂离子电池产量全国领先

在国家相关锂离子电池行业规范发展的政策指引下,我国众多城市开始加强锂离子电池领域布局。从区域竞争格局来看,我国锂离子电池产业已初步形成珠三角地区、长三角地区、环渤海地区以及中西部重点地区全面发展态势。其中,珠三角地区集聚大量龙头企业,锂离子电池产量全国领先,产业链相对完善;长三角地区和环渤海地区科研环境较好、技术优势明显;四川、江西、青海、西藏等中西部重点地区锂矿资源丰富,且劳动力成本相对较低,锂离子电池产量增速较快。

产品结构:动力型锂离子电池占主导地位,储能型锂离子电池增速较快

按应用领域不同,锂离子电池主要分为消费型、动力型和储能型三大类。其中,动力型锂离子电池占主导地位,储能型锂离子电池增速较快。具体来看,根据赛迪智库数据,2020年,主要应用于新能源汽车、电动自行车、电动工具三大市场的动力型锂离子电池出货量达94.1GWh,占锂离子电池总出货量的59.4%;广泛应用于储能电站、5G 基站等领域的储能型锂离子电池出货量为13.4GWh,同比增长55.8%。

03

发展展望

“双碳”背景下,动力电池需求持续旺盛,储能电池增长空间广阔

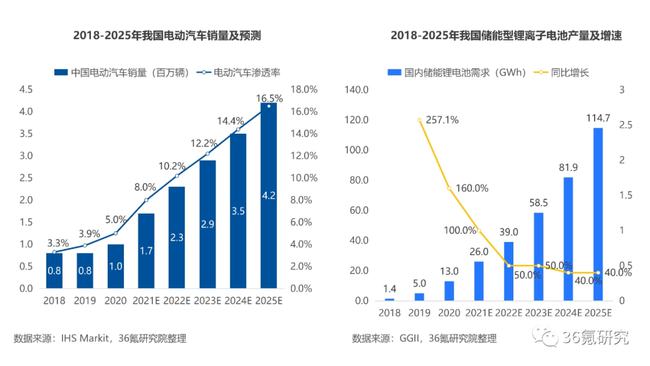

2021年,我国密集出台“碳达峰”、“碳中和”相关政策文件,加快推进经济社会绿色转型。受此影响,新能源汽车、光伏产业等细分方向具备较大增长空间,有望带动锂离子电池细分领域持续快速增长。动力型锂离子电池方面,根据IHS Markit数据,我国电动汽车销量预计于2025年突破400万辆,渗透率达到16.5%;锂离子电池在电动自行车市场中的渗透率持续提升,于2020年接近30%;此外,随着电动船舶、电动飞行器等新兴应用领域逐渐发展,动力型锂离子电池的需求将持续走强。储能型锂离子电池方面,能源产业“光伏发电、电池储能、终端应用”的转型趋势使其规模大幅增长,2021年上半年我国储能锂离子电池产量达到15GWh,同比增长260%,未来有望延续高增长趋势,预计于2025年增至114.7GWh。

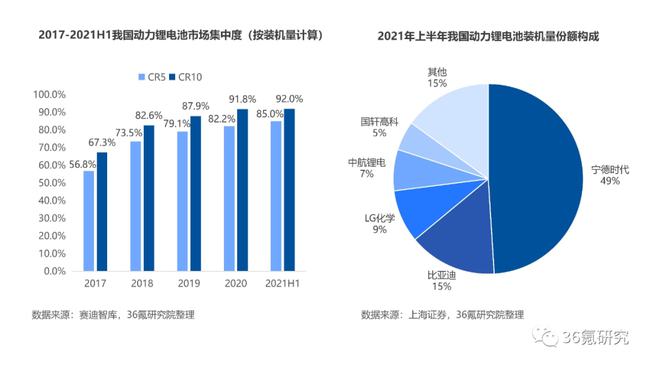

头部企业加快技术创新,行业集中度有望进一步提升

2020年以来,以宁德时代、比亚迪、中航锂电、国轩高科等为代表的领军企业加快高镍低钴电池、硅负极材料电池、“永不起火”电池等新技术研制,竞争优势明显。2020年,我国动力电池CR5和CR10分别达到82.2%和91.8%,相较2019年分别提升3.1%、3.9%。未来,随着头部企业技术创新、产品扩产,我国动力电池市场集中度有望进一步提升。

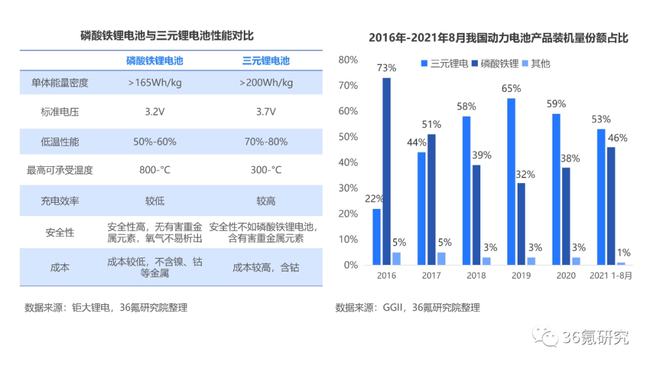

政策和需求导向,动力电池产品结构将进一步调整

三元锂电池和磷酸铁锂电池是最常用的两类动力型锂离子电池。近年来,新能源汽车补贴逐步退坡,由于能量密度持续提升以及价格、安全性等优势,磷酸铁锂电池越来越受市场青睐。2021年上半年,磷酸铁锂电池装机量延续了2019年以来的增长趋势,占比达到46%。未来,磷酸铁锂电池市场份额有望继续提升,进一步缩小与三元锂电池的差距。

[1]根据《电动汽车用动力蓄电池安全要求》,起火指电池单体、模块、电池包或系统任何部位发生持续燃烧(火焰持续时间大于1s)。火花及拉弧不属于燃烧。来源: 新眸深度

电池交流

电池交流 电池技术

电池技术 电池问答

电池问答 供求信息

供求信息 电池回收

电池回收 认证检测

认证检测 电池管理系统

电池管理系统 电池修复

电池修复 广告发布

广告发布 锂电池

锂电池 动力电池

动力电池 锂离子电池

锂离子电池 磷酸铁锂电池

磷酸铁锂电池 三元锂电池

三元锂电池 18650锂电池

18650锂电池 锂电池厂家

锂电池厂家 钠离子电池

钠离子电池 新能源汽车

新能源汽车 电池会议

电池会议 电池展会

电池展会 商务活动

商务活动