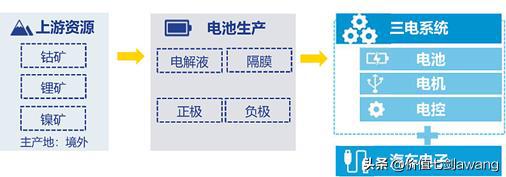

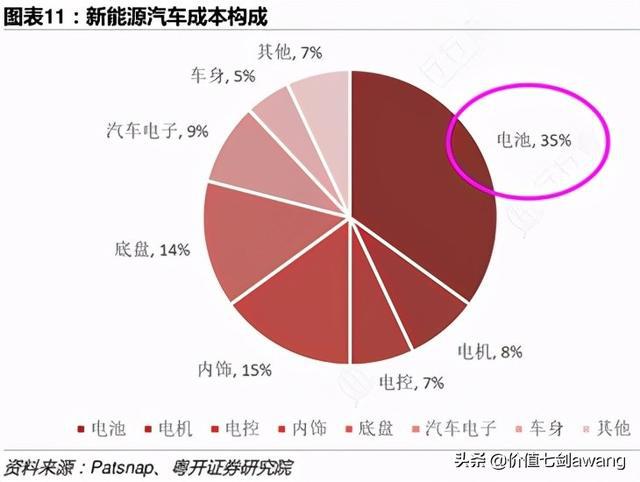

说起正极,其实我们就是在拆电池,相对于传统汽车来说,增量最大的地方就是电池,所以聊新能源汽车的时候,我们对电池的重视程度大于其余任何零部件。还是从新能车产业链说起,看下图:

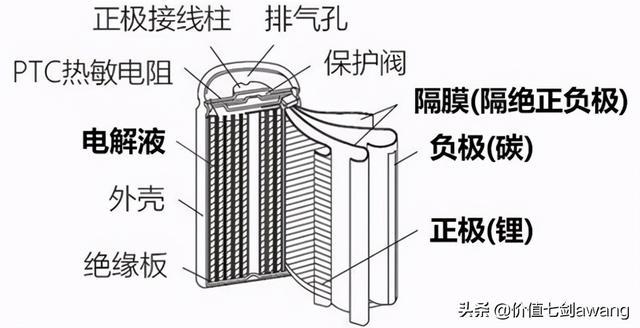

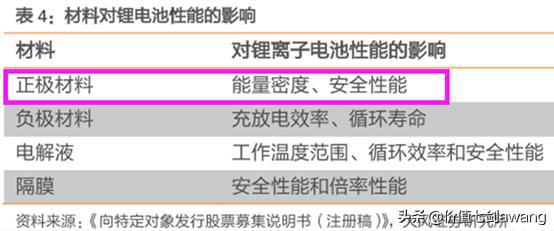

正极属于电池四大关键材料之一,随着新能车不断增长,正极材料的需求也会不断增长,这就是增量预期。正极是由含锂的材料组成,正极和负极中间是隔膜和电解液。

一、正极材料有多重要?占电池比超过30%

锂电池是整车成本最大的部分,占比超三分之一。因此,要实现电动车“平价”,正极材料的成本非常关键。

从锂电池材料成本构成来看,正极材料在四大材料中占比最大,超过30%。

二、两大主流正极材料对比

从锂电池的名称和分类来看,锂电池一般以正极材料命名,比如LFP磷酸铁锂电池、三元锂电池,而正极材料也决定着电池的能量密度和安全性能。

从两大正极材料的性能对比来看:

三元材料正极优点在于能量密度高、续航能力强;

LFP磷酸铁锂正极优点在于材料成本低廉、安全性强,循环寿命也更有优势。

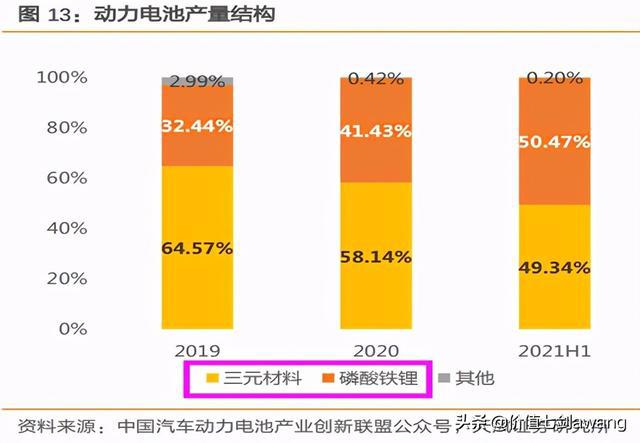

三、磷酸铁锂比例不断提升

从动力电池市场格局看,2021年上半年两大材料各占市场半壁江山,其中磷酸铁锂电池相比前两年占比提升明显,主要受益于下游需求:

新能车市场来看,由于成本和安全优势,磷酸铁锂更受欢迎。比如马斯克表示,三分之二的特斯拉电池将采用磷酸铁锂。

储能市场来看,由于储能电池对尺寸大小、能量密度要求不高,对循环次数要求更高,因此磷酸铁锂也更具性价比。

因此,尽管未来正极材料趋势为三元正极高镍化、一体化,但磷酸铁锂在当前是“香饽饽”。

四、市场格局和投资方向

(一)磷酸铁锂

按照产业链位置、成本、技术路线等差异,我们可以将磷酸铁锂的相关企业划分为三种:

第一类是纯磷酸铁锂企业,第二类是上游磷化工企业,第三类是钛白粉企业。

对比成本来看,磷化工企业成本比钛白粉企业有优势,钛白粉企业又比纯磷酸铁锂加工企业有优势。

先来看看纯磷酸铁锂加工企业:

1、德方纳米

公司是磷酸铁锂龙头一哥,锂离子电池正极材料业务占公司98%的收入,核心产品为纳米磷酸铁锂。

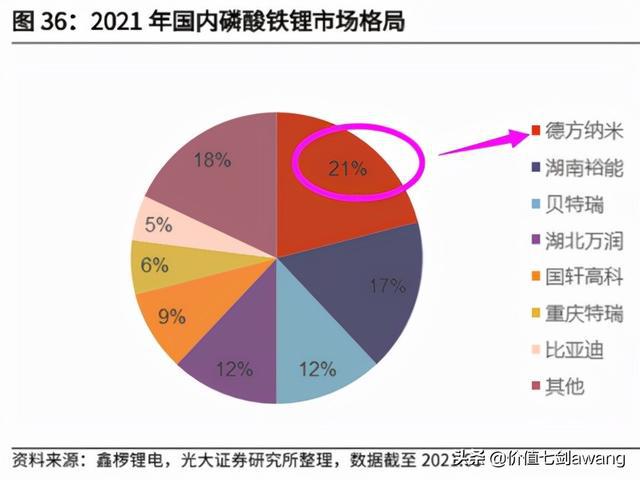

从磷酸铁锂市场格局看,2021年国内磷酸铁锂市场的老大是德方纳米,市场份额21%。

从大客户关系来看:

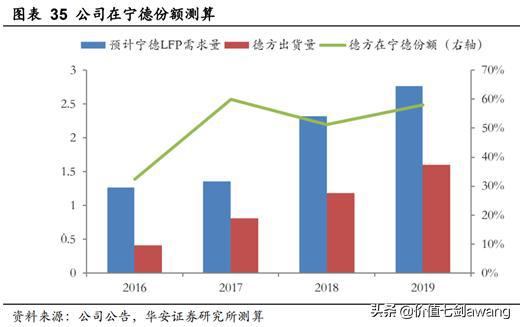

宁德时代是德方纳米第一大客户,占德方纳米销售收入的65%以上。

相应的,德方纳米也是宁德时代的碳酸铁锂第一大供应商,并且成立了合资公司“曲靖麟铁”共建产能(德方出资60%,宁德时代出资40%)。据测算,宁德时代50-60%的碳酸铁锂供应来自德方纳米,超过一半。

此外,德方纳米供货多年的第二大客户湖北金泉(湖北亿纬动力),是亿纬锂能子公司,贡献17%的收入。

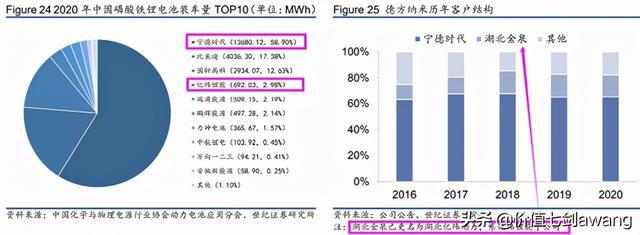

从电池装车量来看,德方纳米深度绑定的两大磷酸铁锂电池龙头,占据超过60%的磷酸铁锂电池市场,其中宁德时代占比58.9%排第一,亿纬锂能占比3%排第四。

从当前产能来看:

目前公司的纳米磷酸铁锂生产基地共有5处。

2020年公司产能为4万吨/年(包括佛山德方3万吨,曲靖麟铁一期1万吨)。

而根据2021年中报,公司累计建设完成磷酸铁锂产能12万吨/年。

从扩产规划来看,公司一边自己扩产,一边还和两大下游客户合资投建德枋亿纬项目和宜宾德方时代项目:

截至2020年中报,曲靖麟铁一期年产1万吨项目正在推进。

2021年1月19日,公司公告与宁德时代合作在宜宾投建年产8万吨磷酸铁锂项目,24月内一期投产,36月内二期投产。

2021年3月30日,公司公告在曲靖投建年产15万吨磷酸铁锂项目(包括公司与亿纬锂能成立合资公司“德枋亿纬”投建的10万吨,以及公司独立负责的5万吨),为期12个月。

根据2021年中报,曲靖麟铁(与宁德时代的合资公司)一期年产1万吨、曲靖德方一期(2019年IPO募投项目)年产3万吨项目的产能逐步释放。

曲靖德方二期(2020年定增项目)年产4万吨项目建设完成,并于2021年7月试产。

2、龙蟠科技

公司以车用环保精细化学品起家,核心产品包括润滑油、柴油发动机尾气处理液,占据约70%营收。目前龙蟠科技通过收购贝特瑞的磷酸铁锂资产,切入磷酸铁锂业务,收入占比约10%。

贝特瑞作为国内磷酸铁锂第三大供应商,市占率为12%。把磷酸铁锂资产卖给龙蟠科技后,贝特瑞未来将重点聚焦负极和高镍三元正极业务。

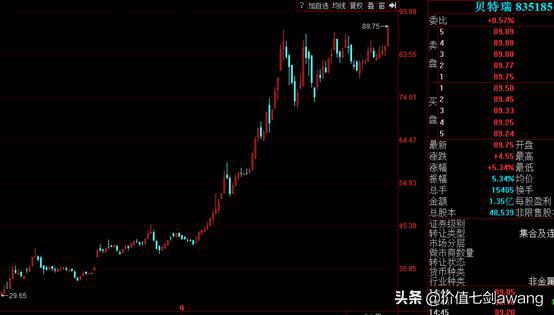

因此,身处三板市场的贝特瑞,与龙蟠科技均走出了年内3倍行情。

从当前产能来看:

2021年6月16日,公司公告并购已完成交割,将纳入公司并表范围,对应贝特瑞的磷酸铁锂年产能是3万吨。

从扩产规划来看:

根据2021年8月18日公告,公司控股子公司常州锂源与上游磷化工企业新洋丰合作,在湖北荆门成立合资公司湖北丰锂新能源,布局建设5万吨/年磷酸铁项目。(磷酸铁是磷酸铁锂前驱体,不是磷酸铁锂)

2021年8月28日公司发布22亿定增预案,主要用于:新能源汽车动力与储能电池正极材料规模化生产项目、年产60万吨车用尿素项目。

此外,为宁德时代供货磷酸铁锂的公司还有富临精工,公司5万吨磷酸铁锂项目目前正在设备安装调试。

3、新洋丰

除了磷酸铁锂厂商外,位于其上游的磷化工企业,也纷纷开始布局磷酸铁锂正极材料。

新洋丰就是例子,公司以磷化工起家,核心产品磷复肥贡献超过94%收入。

产能方面:

2021年8月18日公司公告,投建年产20万吨磷酸铁及上游配套项目,这其中包括:之前提到的与龙蟠科技合作的首期5万吨(2022年建成投产),还有公司自身二期15万吨(2022年12月建成投产)。

除了新洋丰,同为上游磷化工企业的川恒股份,也布局了10万吨磷酸铁项目。

4、中核钛白

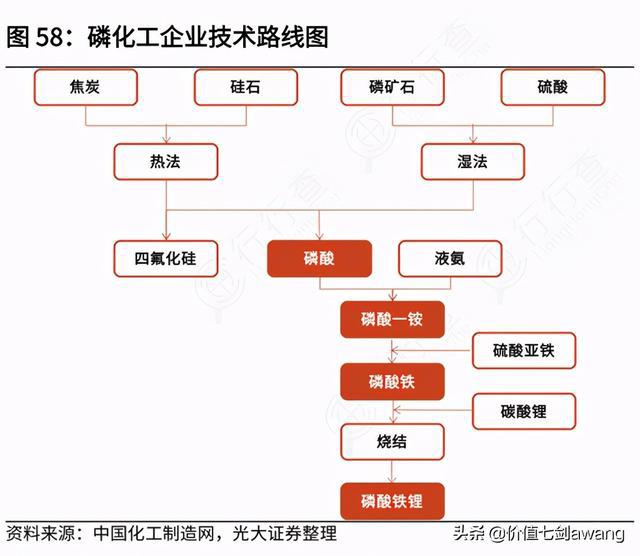

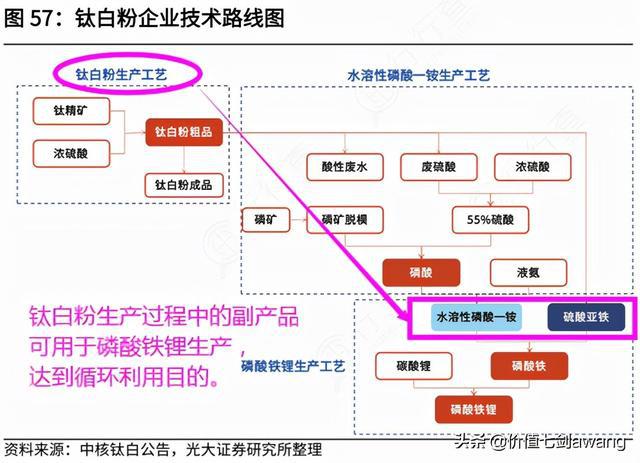

除了上游磷化工企业,还有钛白粉企业也纷纷跨界入局磷酸铁锂业务。

由于钛白粉生产过程中产生的废酸、硫酸亚铁等副产品,可成为磷酸铁锂的原料,因此从循环利用的角度看,有天然的成本优势。

中核钛白就是例子,公司是国内钛白粉龙头老二,市占率8%,钛白粉贡献99.65%的营收。

扩产计划上:

2021年5月24日公司发布70.91亿元的定增预案,用于年产50万吨磷酸铁等项目,包括一阶段的10万吨(为期24个月,计划三季度开工建设),二阶段40万吨(为期36个月)。

不仅是中核钛白,龙蟒佰利、安纳达等钛白粉公司,也纷纷开始投建磷酸铁项目,但是存在一定不确定性。

以中核钛白为例,公司50万吨的扩产规模如果达产,将超过德方纳米成为新的老大,但是据测算,除非它能覆盖新能车市场80%的需求,否则产能是没法全部消化的。

(二)三元正极

三元复合正极材料是以镍盐、钴盐、锰盐为原料,里面镍钴锰的比例可以根据实际需要调整,因此称之为“三元”。

三元正极的“痛点”有两个:

第一个痛点是能量密度。

实现方法主要是走“高镍化”的路线,也就是提高镍盐占比。

比如8系高镍电池(也就是镍钴锰比例8:1:1的NCM811),能量密度相对而言也更高。

另一个痛点是降低成本。

实现方式包括两种:

一个是向产业链上游的“三元前驱体”拓展,通过一体化布局达到降本目的。

另一个就是尽量降低钴盐比例。

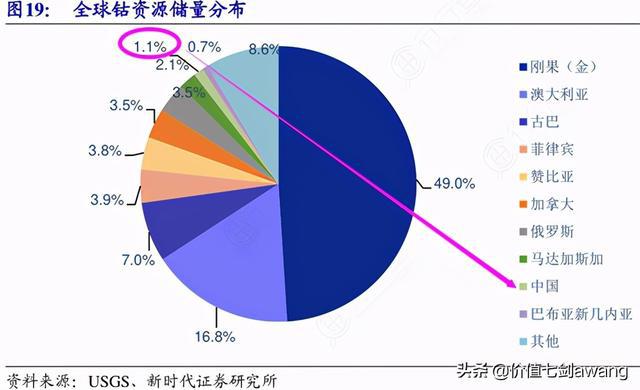

由于钴属于比较稀缺的金属,49%的钴资源集中在刚果(金),但是这个国家的政局不够稳定,供应缺乏保障,因此钴的价格周期波动很大,对三元正极成本影响也最大。况且中国的钴资源储量仅占1%,很容易“卡脖子”,因此降低钴盐比例是趋势。

因此,投资标的分为两种:三元正极材料和三元前驱体龙头企业。

1、容百科技(不生产前驱体)

公司是国内首家实现高镍NCM811大规模量产的正极材料企业,三元正极材料收入占比94%,前驱体占比3%。

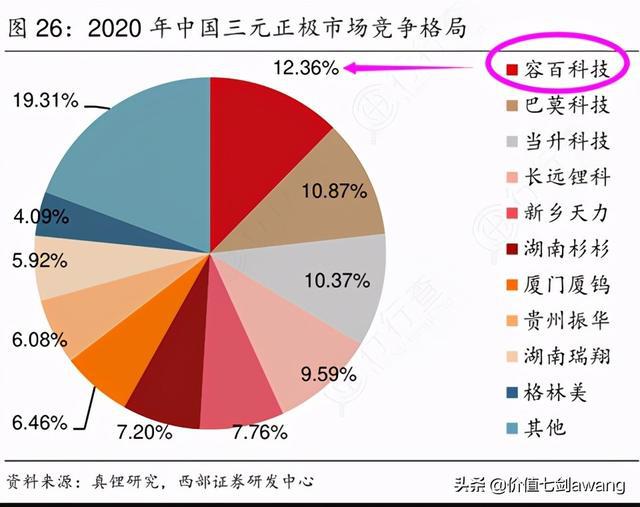

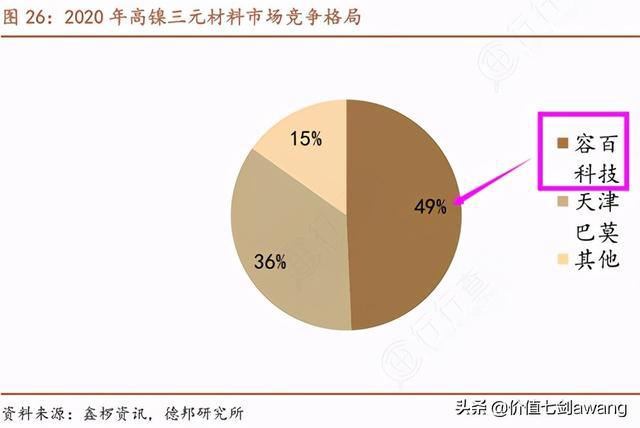

从行业地位来看,2020年容百科技在国内三元正极市场份额为12.36%。

在高镍三元材料市场份额49%:

从产能来看:

截止2020年底,公司正极产能4万吨。

根据2021年中报,公司同步推进湖北五期、遵义二期、韩国一期产能扩建,目前公司高镍正极材料产能新增2万吨以上,其余6万吨新增高镍正极产能将于今年三、四季度逐步释放,预计2021年底正极材料总产能实现12万吨以上。

从扩产规划来看:

2021年2月9日公司公告,子公司贵州容百投建年产10万吨高镍正极材料的二期及后续项目,具体包括:二期项目1.5万吨(预计2021年内完成),后续项目7万吨(为期48个月),与一期年产1.5万吨共同构成10万吨年产能(其中一期项目已于2019年竣工投产)。

2021年4月16日,公司在接待机构调研时表示,湖北五期年产8万吨锂电高镍正极材料项目,预计2022年建成并投产。

2021年4月21日,公司公告韩国子公司JS株式会社年产7万吨高镍正极项目开工,该项目将于2025年12月正式建成,一期2万吨项目预计2021年底建成。

此外,高镍前驱体业务来看,2021年一季度已实现扭亏,预计2021年底产能达6万吨,2022年底达9万吨。募投项目临山1-1期年产3万吨高镍前驱体项目预计在年底前实现部分达产。

2、中伟股份(前驱体)

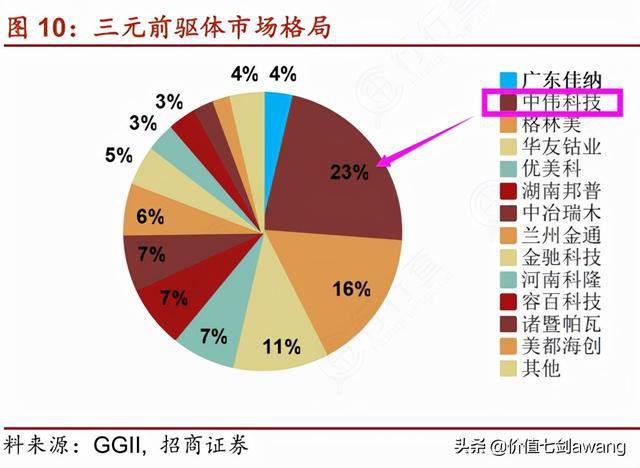

公司是国内三元前驱体老大,市占率23%,公司80%收入来自三元前驱体产品。

从产能来看:

公司先后在贵州铜仁建立西部产业基地、在湖南宁乡建立中部产业基地及广西钦州建立南部产业基地(又称“北部湾产业基地”)。

根据2021年中报,公司目前三元前驱体产能约14万吨/年,预计到2021年底将超过20万吨,2023年超过50万吨。

扩产规划上:

2021年1月21日,公司于北部湾投建年产15万吨前驱体和7万吨金属镍钴及其综合循环回收设施,目前一期项目为期4年。

2021年5月18日,公司公告于宁乡投建年产3.5万吨锂电前驱体材料及配套镍钴资源、电池循环回收项目,为期18个月,达产后宁乡可实现整体13.5万吨产能。

2021年6月25日,公司公告50亿定增于北部湾投建三元项目一期,建设18万吨三元前驱体产能及11万金吨硫酸镍、1万金吨硫酸钴配套产能,为期30个月。

3、格林美(前驱体)

公司以废旧电池回收、钴镍循环再造业务起家,后涉足三元正极材料领域,目前三元前驱体业务收入占比38%。目前格林美在三元前驱体的市场份额是16%,排名第二。

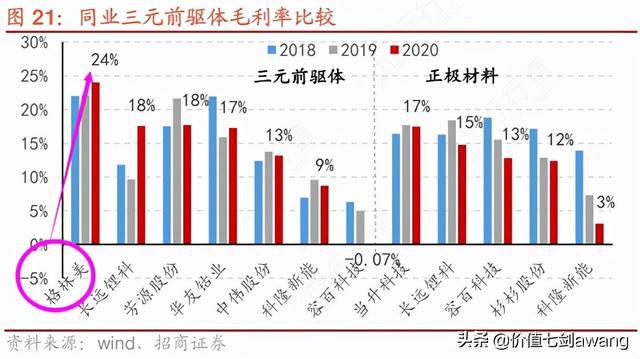

对比其他正极材料企业的毛利率水平来看,格林美优势明显,一方面是由于产业链一体化布局降低成本,另一方面是格林美的高端产品占比较高。

目前公司全面实施三元前驱体材料高端升级,8系及8系以上高镍产品出货量占比50%以上,9系超高镍产品销售占比40%以上。

从产能与扩产计划看:

根据2021年中报,公司三元前驱体产能已达到13万吨/年。

报告期内,公司启动了“荆门+泰兴+福安”一主两副的三元前驱体制造基地发展战略,快速建设泰兴与福安两个三元前驱体制造基地,实现在2021年底超过年产20万吨三元前驱体总产能的目标,保障公司三元前驱体市场增长的产能需要。

4、华友钴业(前驱体及一体化)

公司从传统钴资源业务逐渐向锂电材料一体化企业转型,目前三元前驱体收入占比19%。

2021年5月24日,华友钴业公告收购巴莫科技38.6%的股权,7月29日已经交割完成,目前华友钴业总共持有巴莫科技65%的表决权。

巴莫科技是国内高镍正极龙头老二,仅次于容百科技。其在三元正极市场的份额为10.87%,在高镍正极市场的份额更是高达36%。

从产能来看:

2020年底,公司三元前驱体产能合计10万吨,折合权益产能6.4万吨,其中包括:

1)自有产能5.5万吨

由华友全资子公司衢州新能源科技负责。

2)合资产能4.5万吨

由子公司华友新能源科技(华友持股40%)与外企合资的华金公司、华友浦项负责。

一个是华金公司的4万吨产能,与LG合资,华友子公司持股51%;

一个是华友浦项的首期5000吨产能,与浦项合资,华友子公司持股60%。此外二期2.5万吨预计2021年投产,合计3万吨。

从扩产计划来看:

2021年6月12日,公司发布76亿可转债预案,用于建设广西巴莫的年产5万吨高镍型正极材料、10万吨三元前驱体材料一体化项目,以及衢州年产5万吨高性能三元前驱体项目。

5、当升科技(不生产前驱体)

公司是国内锂电传统正极材料龙头,锂电材料业务占97%的收入。不过,公司在高镍领域相对落后。

从行业地位看,公司在三元正极市场以10.37%的市占率排名第三,但是在高镍市场上份额就低很多,不到5%。

从产能来看:

根据2021年中报,公司常州当升一期工程2万吨锂电正极材料产能建成后快速达产。

从扩产规划来看:

2021年6月21日,公司公告募投46亿扩产,具体包括:常州当升二期5万吨高镍锂电正极材料生产线(为期36个月),以及位于南通的江苏当升四期2万吨数码类正极材料生产线(为期23个月)。

总体来说,新能车这个逻辑是个大逻辑、长逻辑,未来增长确定性非常强,在正极方面,看好磷酸铁锂方面的德方纳米,三元正极方面看好容百科技、中伟股份、华友钴业。来源: 孙武娱乐团

电池交流

电池交流 电池技术

电池技术 电池问答

电池问答 供求信息

供求信息 电池回收

电池回收 认证检测

认证检测 电池管理系统

电池管理系统 电池修复

电池修复 广告发布

广告发布 锂电池

锂电池 动力电池

动力电池 锂离子电池

锂离子电池 磷酸铁锂电池

磷酸铁锂电池 三元锂电池

三元锂电池 18650锂电池

18650锂电池 锂电池厂家

锂电池厂家 钠离子电池

钠离子电池 新能源汽车

新能源汽车 电池会议

电池会议 电池展会

电池展会 商务活动

商务活动