蜂巢能源一路高歌猛进的营收背后,是老东家长城汽车在默默地高价买单。

作为国内动力电池装车量前十名中唯一未上市的动力电池企业,蜂巢能源的一举一动可谓备受关注。

在蜂巢能源第二届媒体日上,蜂巢能源董事长、CEO杨红新透露,蜂巢能源申请科创板IPO还在第二轮审核当中,目前仍在应要求补充更新财报资料。

蜂巢能源于2022年11月18日正式向上交所提交科创板IPO申请,但2023年3月,蜂巢能源因财务资料过期而被上交所中止其发行上市审核。2023年6月30日,蜂巢能源更新相关财务资料,上交所恢复其发行上市审核。如果一切顺利的话,蜂巢能源有望于2024年一季度登陆A股。在冲刺科创板前,蜂巢能源共完成七轮融资,金额累计超210亿元。最后一轮融资完成后,蜂巢能源估值涨至460亿元。如果蜂巢能源得以上市,意味着国内动力电池装车量排行榜将迎来一次重新洗牌。

关联交易占比过半遭质疑

蜂巢能源的前身为长城汽车动力电池事业部,2018年2月开始独立运营。蜂巢能源的第一大股东是保定瑞茂,后者是保定市长城控股集团有限公司的全资子公司,穿透后蜂巢能源的实控人是魏建军,后者也是长城汽车的董事长和法人。

中国汽车动力电池产业创新联盟公布的动力电池企业装车量排名榜显示,截止2023年10月,蜂巢能源动力电池装车量达1.39GWh,在国内动力电池装车量前十名阵营中排在第六位,市场占有率达到3.54%。

不过,蜂巢能源动力电池装车量飙升,主要依靠老东家长城汽车的鼎力相助。

根据招股书,2019年至2021年度及2022年上半年,蜂巢能源的总营收分别为9.29亿元、17.36亿元、44.74亿元和37.38亿元,同期归母净利润分别为-3.26亿元、-7.01亿元、-11.54亿元和-8.97亿元,三年半时间亏损累计超过30亿元。蜂巢能源更新后提交的财务资料显示,2022年其总营收为99.70亿元,近三年复合增长率达到139.62%,主营业务毛利率为4.57%,较2021年同期提升1.34个百分点。

蜂巢能源总营收增势明显,与关联交易依赖度较高密切相关。

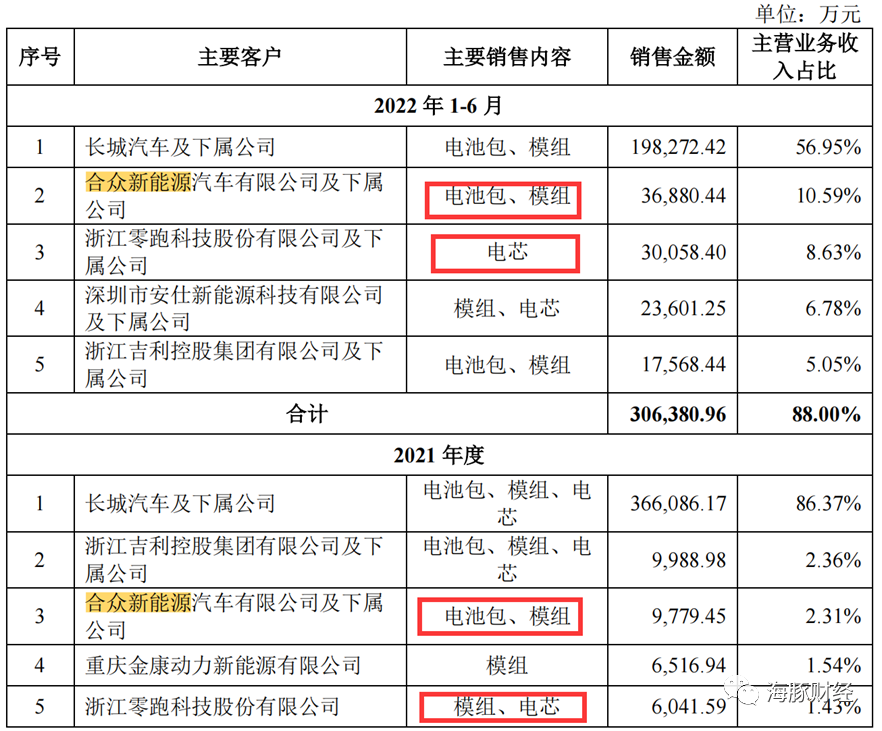

2019年至2021年度及2022年上半年,长城汽车及下属公司一直是蜂巢能源的第一大客户,其贡献收入分别为9.23亿元、16.69亿元、37.01亿元和19.95亿元,占总营收的比例分别为99.40%、96.09%、82.73%和53.39%。尽管关联交易收入占比呈现出持续下降的态势,但仍然超过半数。上交所在问询函中,要求蜂巢能源说明对关联方长城汽车是否存在单一重大依赖,以及扣除对长城汽车的关联销售后,是否还满足上市条件等问题。

对此,蜂巢能源在回复函中称,2021年以来,主营业务中关联交易占比呈显著下降趋势,从2021年第一季度的99.28%下降至2022年第二季度的52.23%。

图源:蜂巢能源回复函

在2023年6月更新后的回复函中,蜂巢能源称,2021年至2022年,非关联方贡献收入占主营业务收入的比例由8.35%提升至37.24%。回复函显示,蜂巢能源非关联方主要客户包括合众新能源汽车、零跑汽车、吉利汽车以及东方汽车等。

值得注意的是,蜂巢能源来自非关联方客户激增的收入与插电混动汽车销量爆发密切相关。2022年下半年,尤其是2023年,插电混合汽车增速开始超过纯电汽车,这为蜂巢能源提供了营收快速增长的机会。

不过,对于插电混动汽车的热度会持续多久,业内存在较大争议,一个基本的共识是,随着充电基础设施的不断完善,以及动力电池性能的提高,纯电汽车最终将成为主流,插电混动汽车只是燃油车到纯电汽车的过渡产品。从这一角度看,蜂巢能源的混动路线能火多久是个大问题。

大股东高价采购涉嫌美化报表

值得注意的是,蜂巢能源与非关联方客户的合作关系稳定性存疑。

以蜂巢能源的第二和第三大客户为例,根据招股书,2021年和2022年,蜂巢能源向哪吒汽车销售金额为9.36亿元,向零跑汽车销售金额9.11亿元。

具体看,蜂巢能源向哪吒汽车主要销售电池包和模组,2021年和2022年上半年销售额分别为9779万元(模组和电池包的金额分别为7113万元和2145万元)和3.69亿元(模组和电池包的金额分别3.37亿元和3229万元),占总营收比例分别为2.31%和10.59%。

而2021年,蜂巢能源主要向零跑汽车销售模组和电芯,金额为6041.59万元(其中电芯销售金额5848万元);2022年上半年改为主要销售电芯,金额为3.01亿元。

图源:蜂巢能源招股书

蜂巢能源的动力电池产品包括电池包、模组、电芯,但上述几个非关联方客户采购电池包的金额很小,大部分是模组和电芯。作为鲜明对比的是,关联方长城汽车向蜂巢能源采购的主要是电池包,2021年和2022年上半年,长城汽车采购电池包金额分别约33亿元和18亿元,占蜂巢能源总收入比例分别为74%和48%。

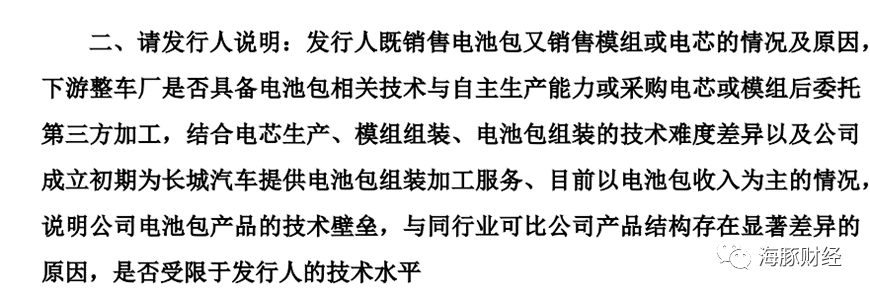

对于关联方和非关联客户采购产品金额的巨大差异,上交所询问称,蜂巢能源目前以电池包收入为主的情况与同行业可比公司存在明显差异,原因何在?是否受限于发行人的技术水平?

蜂巢能源承认,电池包主要卖给关联方长城汽车,主要源于历史原因,长城汽车实际控制人魏建军曾出具承诺函,不与蜂巢能源同业竞争。

但是,其他车企则不受约束,可以采购模组和电芯后自己完成电池包组装或委托有关联关系的第三方予以组装。蜂巢能源亦承认,公司下游客户都具备电池包相关技术与自主生产能力。

这也说明,蜂巢能源在电池包产品上并不存在高技术门槛,其他汽车厂商完全可以自行组装动力电池。

这意味着,过去几年,蜂巢能源主要营收来源的电池包产品的最大买家正是关联方长城汽车,没有长城汽车大额采购带来的关联收入,蜂巢能源的营收数据会相当难看。

销售单价虚高,涉嫌美化报表

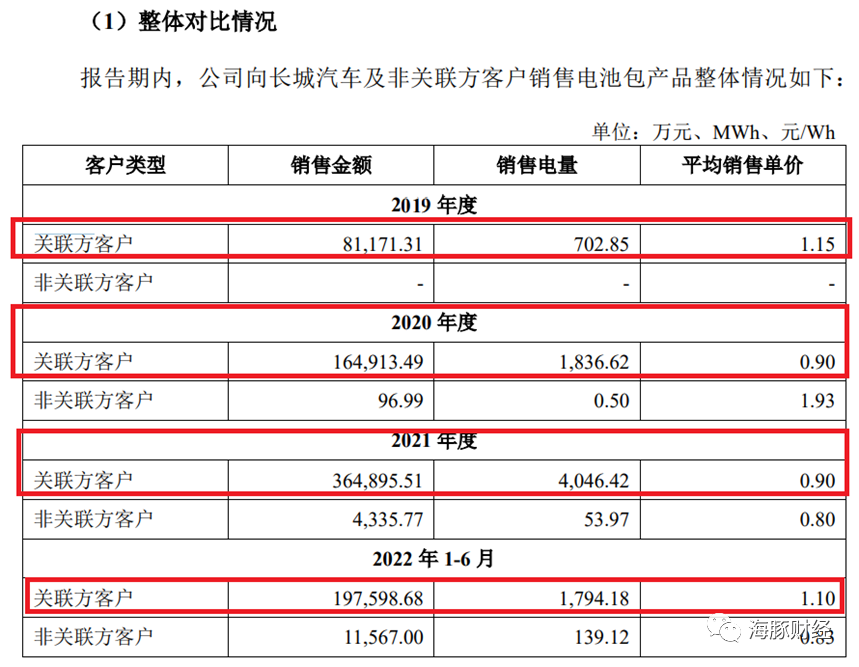

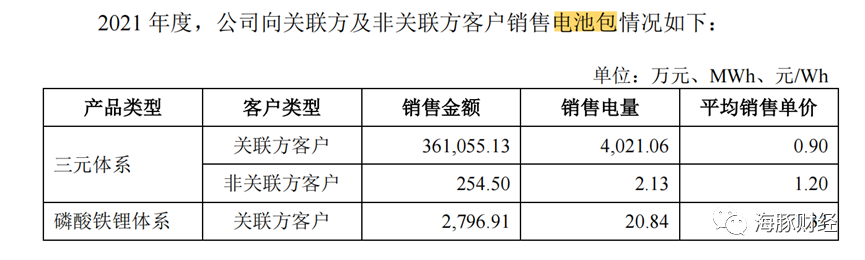

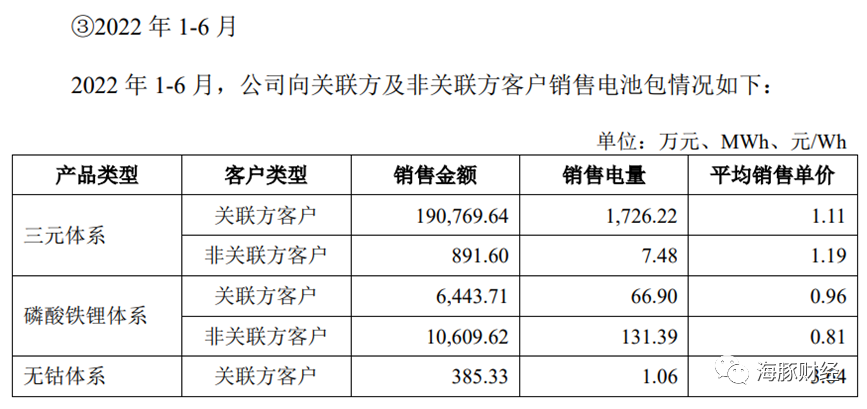

此外,根据回复函,在2021年蜂巢能源向非关联方销售电池包产品平均售价为0.80元/Wh,低于对关联方销售价格0.90元/Wh,价差约12.5%;2022年上半年,蜂巢能源向非关联方销售电池包产品平均售价为0.83元/Wh,低于对关联方销售价格1.10元/Wh,价差约32.5%,价格差异悬殊。

按照类型划分,蜂巢能源电池包主要分为三元体系和磷酸铁锂体系。蜂巢能源披露称,2021年和2022年,公司向长城汽车销售的三元体系和磷酸铁锂体系的价格均高于市场平均价格。以2022年为例,三元体系差异率为1.67%,磷酸铁锂体系差异率3.74%。

但实际情况如何呢?

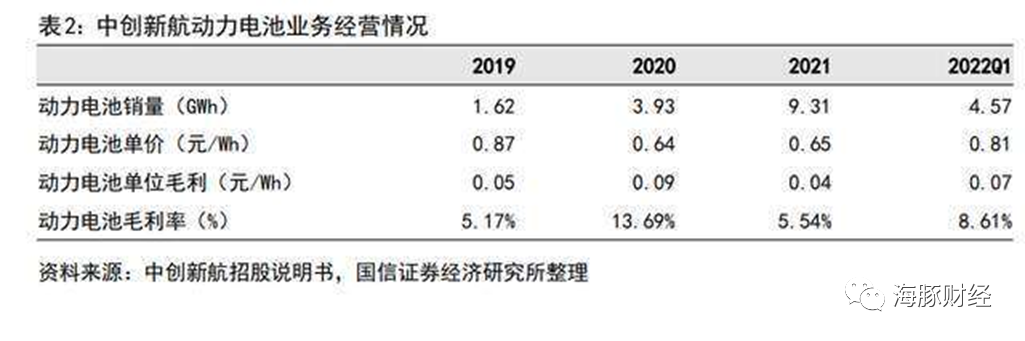

2022年10月在港交所上市的中国第三大动力电池企业中创新航的主要产品是三元电池,业务与蜂巢能源接近。中创新航招股书显示,2019-2021年,中创新航动力电池单价分别为0.87元/Wh、0.64元/Wh、0.65元/Wh。2022年一季度,公司针对上游原材料价格上涨,对动力电池产品售价进行调整。其中,三元电池及磷酸铁锂电池的平均售价由截至2021年12月31日止年度的0.64元╱瓦时及0.60元╱瓦时增加至截至2022年3月31日止三个月的0.83元╱瓦时及0.69元╱瓦时。

按中创新航三元电池平均售价0.83元计算,蜂巢能源2022年1.2元的单价溢价幅度高达45%,明显不合常理。另一个例证是,2022年,排名第一的宁德时代动力电池平均价格也只有0.98元/Wh,比蜂巢能源动力电池的价格低22%。

如果不是关联方长城汽车特意照顾,蜂巢能源的电池价格凭什么卖的比业内第一名和第三名都高呢?

不容忽视的是,2021年和2022年上半年,蜂巢能源向长城汽车销售三元体系电池包的金额分别为36.11亿元和19.08亿元,占电池包总销售金额的比例分别高达99.78%和91.21%。结合来看,意味着蜂巢能源销售给长城汽车电池包的价格不仅高于市场平均价格,同时蜂巢能源电池包的最大采购方只有长城汽车。换言之,长城汽车凭一己之力拉高了蜂巢能源的营收水平。

如果没有长城汽车的慷慨高价采购,蜂巢能源的财务报表又会怎样呢?

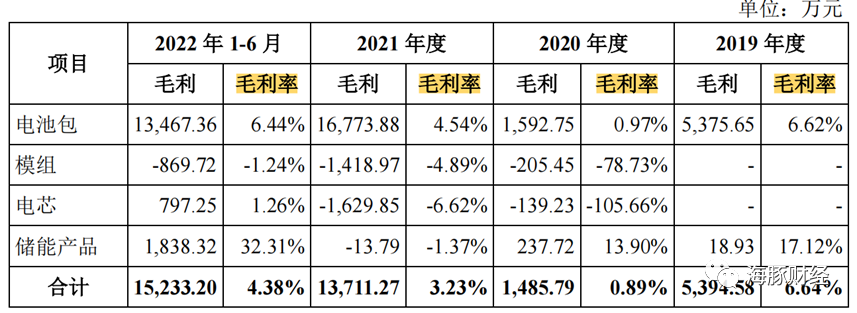

招股书显示,2019年、2020年、2021年和2022年上半年,蜂巢能源电池包的毛利润为公司毛利主要来源,占比分别为99.67%、107%、123%、89%。同期,电池包业务毛利率分别为6.62%、0.97%、4.54%、6.44%,如果长城汽车按市场价格采购蜂巢能源电池包,则后者不仅毛利润大大缩水,毛利率也必然转为负数。

图源:蜂巢能源招股书

整体看,依托长城汽车一路扶持崛起的蜂巢能源自身造血能力不足,可持续性堪忧。2019年至2021年度及2022年上半年,蜂巢能源的主营业务毛利率分别为6.64%、0.89%、3.23%和4.38%,成本端和运营端稍有波动,便会让蜂巢能源陷入巨额亏损。而招股书选取的可比公司(宁德时代、亿纬锂能、国轩高科、孚能科技)主营业务毛利率平均值为28.06%、22.40%、11.03%和13.44%。

图源:蜂巢能源招股书

由此观之,蜂巢能源想要尽快实现盈利,恐怕大股东关联方长城汽车还要提高采购单价才行。

来源:海豚财经

电池交流

电池交流 电池技术

电池技术 电池问答

电池问答 供求信息

供求信息 电池回收

电池回收 认证检测

认证检测 电池管理系统

电池管理系统 电池修复

电池修复 广告发布

广告发布 锂电池

锂电池 动力电池

动力电池 锂离子电池

锂离子电池 磷酸铁锂电池

磷酸铁锂电池 三元锂电池

三元锂电池 18650锂电池

18650锂电池 锂电池厂家

锂电池厂家 钠离子电池

钠离子电池 新能源汽车

新能源汽车 电池会议

电池会议 电池展会

电池展会 商务活动

商务活动