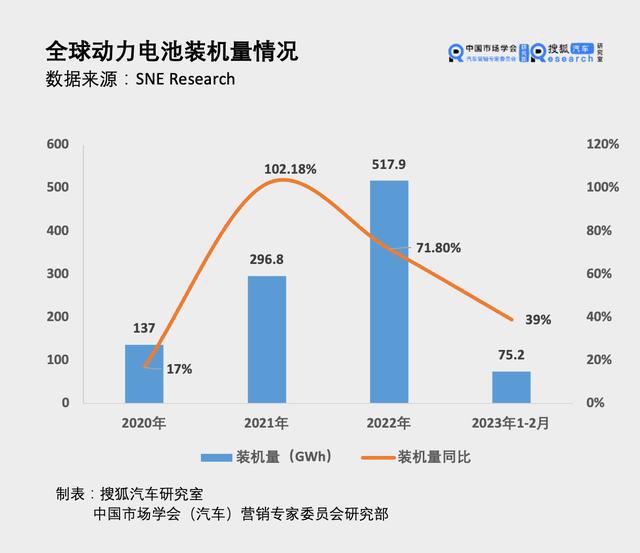

日前,韩国SNE Research公布了今年1-2月全球动力电池装车量数据,其中全球动力电池总装车量为75.2GWh,同比增长了39%。

根据排名,宁德时代以25.5GWh的装车量继续排名第一,比亚迪以13.7GWh的装车量位居第二,LG新能源以10GWh的装车量排名第三,其余第四至第十名的企业分别是松下、SK On、三星SDI、中创新航、国轩高科、亿纬锂能、欣旺达。

01市场增速放缓 头部集中度进一步增强

一方面,从整体来看,今年动力电池市场依旧保持着稳定增长的态势,但增速已经有所放缓。

数据是最为直观的表现——从2021年高达102.18%的增速,到如今的平均月增速保持在40%左右的水平。

动力电池市场的增长空间与下游新能源汽车市场紧密相关。

此前中国电动汽车百人会副理事长兼秘书长张永伟在2023年百人会媒体沟通会上表示,2023年在中国市场新能源汽车产销同比增长将达到40%,渗透率接近40%,整体销量有望达到1000万辆的规模,但要实现翻一番的同比增长几乎不可能。

而去年全球新能源车销量同比增长55%,其中59%的占比来自中国,中国市场的增速放缓毫无疑问将会影响全球整体增速。

另一方面,动力电池市场的集中度正在进一步提高。

当前,前十名玩家的名单已经比较稳定,并且在进一步蚕食总体市场份额。今年1-2月份,排名前十的动力电池企业所占市场份额由去年同期的90.8%上升到了94.8%。

而相比之下,前十名之外的其他企业装车量总和为3.9GWh,同比下降了20.8%。

从企业背景来看,中国企业仍然在行业中稳稳占据六成以上的份额,三家韩国电池企业整体也有增长,但所占份额同比下降了0.2个百分点,为23.7%。

02宁王市占率下滑,比亚迪穷追不舍

比亚迪:春风得意

具体到企业上,变化最明显的当属比亚迪。

今年前两个月比亚迪以13.7GWh的装车量位居全球第二,同比增长122.6%,是十家企业中增长最快的企业,也是唯一一家实现成倍增长的企业;在市场占有率方面,比亚迪的市占率由去年同期的11.3%增长到18.2%,相较去年增加6.9个百分点。

这主要得益于比亚迪自身新能源汽车销量飞涨,通过电池自供和SCM的垂直整合获得了价格竞争力。

2022年比亚迪新能源汽车销量一路刷新记录,从月销破10万到月销破20万,直接拉动了自己的动力电池业务飞速增长。

2022年,比亚迪新能源汽车总销量为186.35万辆,动力电池总装车量为70.4GWh。在2022年年度的动力电池装车量排行榜中,比亚迪达到了几乎追平了韩国的LG新能源。

进入2023年,比亚迪的新能源销量势头依旧保持,2023年1-2月份分别实现15.13万辆和19.37万辆的销售量。

与此同时比亚迪进军欧洲市场和韩国市场在即,未来增速预计会进一步增快。

宁德时代:守江山难

对于宁德时代而言,今年是其感到焦虑的一年。

今年1月-2月,宁德时代的装车量为25.5GWh,同比增长了34.0%,低于整体市场39%的平均水平;在市场占有率方面,宁德时代市占率由去年的同期的35.1%下滑到33.9%,相较去年减少了1.2个百分点。

在国内市场上,宁德时代的市占率下滑趋势也比较明显。今年2月,宁德时代在国内市场总装车量为9.6GWh,市占率仅为43.76%,这也是宁德时代连续第四个月市场份额持续下滑。

曾经占据国内市场的半壁江山已经慢慢被下面的竞争对手们抢走,连带影响全球市场的份额也在下滑,宁王心里多少有点憋屈。

份额压缩的危机让宁德时代在今年3月份甩出了“锂矿返利”这样的降价促销手段,掀起了一场动力电池领域的价格战。

二线厂商:关关难过

实际上,二线的动力电池厂商们何尝不是步履维艰。

总排名第七位的中创新航装车量为2.5GWh,同比增长了5%;市场占有率为3.4%,相较去年减少了1.1个百分点。

目前中创新航主要客户为广汽、小鹏、零跑、长安等。其中广汽埃安表现

在排名前十的企业中,二线动力电池厂商仅有亿纬锂能展现了较高的增长速度。1-2月份,亿纬锂能的装车量为1.4GWh,同比增长73.9%,是增长速度仅次于比亚迪的企业;在市场占有率方面,亿纬锂能的市占率为1.8%,相较去年增加0.4个百分点。

而排在其后的国轩高科装车量为1.5GWh,同比减少8.2%,是十家企业中唯一一家出现负增长的企业;总量下滑让国轩高科市占率相较去年减少1.1个百分点,仅占2%。

国轩高科主要配套上汽通用五菱、奇瑞汽车、长安汽车、零跑汽车、江淮汽车、吉利汽车和长城汽车等。

排在最后的欣旺达的装车量为1.1GWh,同比增长17.5%;市场占有率为1.4%,相较去年减少了0.3个百分点。

总体而言,二线的动力电池厂商们面临的竞争态势激烈,各家之间差距相对较小,很有可能是轮流当后四名的存在。

今年开年,前述提及的宁德时代打响的降价之战,确实让二线的电池厂商们猝不及防。

在供应链、产能规模上占据极大优势的宁德时代,一旦使出了降价这一利器,过往凭借价格优势疯狂往上卷的二线厂商们将会面临更大的压力。

海外厂商:增速放缓

海外厂商方面,四家日韩企业增速放缓的迹象已经比较明显。

今年1-2月,LG新能源被比亚迪反超,以10GWh的装车量排名第三,同比增长51.9%;市场份额也由去年的12.2%增长到了13.3%。LG新能源动力电池主要供货特斯拉Model 3、Model Y以及大众ID.系列车型等,目前这些车型销量增长都较为稳定。

日本的松下装车量为7.8GWh,同比增长47.6%,排名第四。市场占有率也有小幅度上升,由去年同期的9.8%增长到10.4%。作为特斯拉的主要电池供应商之一,松下主要为特斯拉在北美市场进行供货。

排名第五的SK On装车量为4.1GWh,增幅相对其他几个海外厂商来说比较小,仅有3.8%;同时其市场占有率也进一步收缩,仅为5.5%。目前,其主要供货现代、起亚、福特等车企,旗下动力电池主要搭载在现代IONIQ 5、起亚EV6、福特F-150等车型上。

排在第六位的三星SDI,装车量为3.7GWh,同比增长了57.2%;市场占有率小幅上涨为4.9%。目前,三星SDI主要供货奥迪、宝马等车企,其中奥迪e-tron、宝马i4、iX等车型均有搭载三星SDI供货的动力电池。

电池交流

电池交流 电池技术

电池技术 电池问答

电池问答 供求信息

供求信息 电池回收

电池回收 认证检测

认证检测 电池管理系统

电池管理系统 电池修复

电池修复 广告发布

广告发布 锂电池

锂电池 动力电池

动力电池 锂离子电池

锂离子电池 磷酸铁锂电池

磷酸铁锂电池 三元锂电池

三元锂电池 18650锂电池

18650锂电池 锂电池厂家

锂电池厂家 钠离子电池

钠离子电池 新能源汽车

新能源汽车 电池会议

电池会议 电池展会

电池展会 商务活动

商务活动