三星SDI宣布与Stellantis将在美国组建一家合资工厂,初始年产能为23GWh,未来或增至40GWh;LG新能源与Stellantis将成立一家合资企业在北美建设年产能为40GWh的工厂;SKI与福特汽车将在美国建设两个合计产能达129GWh的电池工厂。

特斯拉正在美国加州新建40GWh的Megapack储能工厂;丰田汽车计划斥资13亿美元在美国新建一座电池工厂,到2030年将在美国花费34亿美元用于电池投资。

此外,宁德时代已与美国商用电动汽车制造商ELMS签署电池供应协议,交易将持续到2025年。ELMS表示,双方还在研究于美国建立一家电池工厂。

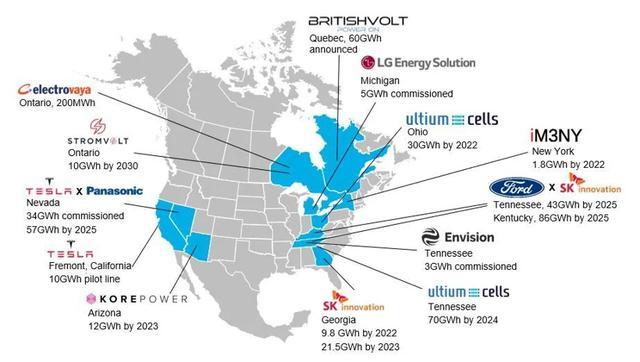

结合此前的一系列布局,北美电池工厂版图正逐渐壮大成形。高工锂电不完全统计,截至目前,在北美地区已公布的规划电池产能已达481.5GWh。(北美指美国、加拿大和格陵兰岛等地区)

从上述规划产能分布看,主要由日韩和欧洲(英国/挪威)电池企业主导,两者规划产能分别占到北美地区的67%和23%,合计达90%。其中SKI为150GWh、LG新能源110GWh。

可供对比的是,截止2021年3月的数据是,美国电池制造能力仅为59GWh。仅半年的时间,全球电池企业和车企集体奔赴北美建造“超级工厂”,让一度“萎缩”的北美电池圈开始“膨胀”。

北美电池需求

未来十年,北美地区的电池需求主要来自两大市场:电动汽车和储能。

今年5月,美国总统拜登宣布1740亿电动车扶持计划;8月拜登签署行政令:到2030年美国电动车的销量要占乘用车总销量的50%。这给全球各车企加码美国市场注入了“强心剂”。

根据规划,特斯拉到2030年实现年销量2000万辆;通用计划到2035年实现全面电动化;到2030年,福特计划电动车渗透率40%;大众计划在美国实现50%的纯电动销量,Stellantis在美国电动化车型销量占比超过40%。

此外,现代汽车在2025年前将在美国投资74亿美元用于生产未来的电动汽车以及升级工厂,丰田到2030年将在美国花费34亿美元用于电池投资。

由此产生的动力电池需求是,以福特为例,到2030年其预计每年在全球的动力电池需求达240 GWh,其中在北美地区将达140 GWh。

按照预测,2030年美国整体市场新能源车渗透率水平销量将超1200万辆,渗透率达50%以上,对应动力电池装机需求约1430 GWh。

若再加上储能需求:到2030年北美地区的储能总容量将达到370 GWh。由此计算,北美地区到2030年的电池需求合计将超过1800 GWh。

这意味着,去除当前规划约500GWh,接下来的十年里,北美仍有约1.3TWh的电池产能缺口。

产业链缺口填补

全球范围内的电池企业得以快速“围攻”美国,源于美国本土电池产业链的薄弱。

美国本土电池企业中,唯一宣布正在开发超级工厂的仅有KORE Power。这家储能解决方案开发商2021年7月宣布,在美国亚利桑那州建设年产能12GWh的电池工厂,应用于电动汽车、电网储能等,计划2023年二季度前建成并投运。

其他的电池企业聚集在固态电池领域,如SES、Solid power、QuantumScape等在固态电池前沿技术具备一定优势,获得了通用、宝马、福特、现代等国际主机厂的资本青睐。

然而固态电池规模化量产相对“遥远”,眼前更为紧要的是,按照当前北美规划产能,以500GWh估算,将对应正极材料125万吨、负极材料50万吨、电解液50万吨、隔膜75亿平方米、铜箔35万吨。(按1GWh对应正极材料2500吨用料/负极材料1000吨用料/电解液1000吨/隔膜1500万平方米/6μm铜箔700吨计算)

与产能需求不匹配的是,《美国锂电蓝图2021-2030》显示,在动力电池四大核心材料制造方面,美国处于明显劣势。而中国拥有领先优势,正极材料制造占比42%,负极材料65%,电解液65%,隔膜43%。

面向这一轮北美电池产业的巨大“缺口”,在技术实力和产能规模等具备国际竞争力的中国锂电企业将在这轮海外高增需求中获益。部分锂电材料企业已抢先布局:

天赐材料在包括美国在内的海外地区设立了电解液生产中心或技术中心。据此前协议,其电解液产品将供给特斯拉指定的美国弗里蒙特、奥斯汀工厂使用。

天奈科技在美国内华达州里诺市全资设立美国天奈,作为碳纳米管及其复合材料等相关产品的生产基地,建厂并将开展年产8000吨碳纳米管导电浆料生产线项目。

恩捷股份与LG化学和通用的合资企业Ultium Cells LLC签署2.58亿美元隔膜采购合同。基于美国市场容量与增长势头,其可能考虑在美建厂,选址尚未确定。

电池合作格局

供应链羸弱情形下,于美国而言,维护和扩大本土锂电池和电池制造能力,与邻国或合作伙伴共同建立跨国供应链至关重要。

与欧洲培育自身电池供应体系不同,美国电动汽车电池产业主要依赖外部体系,并形成以下两种“阵型”:

1)头部特斯拉,一方面在美国与松下合建电池,另一方面开始全球范围内大规模扩大LFP电池装车,给宁德时代等中国电池企业更大发展空间;

2)其他主流车企,目前主要“捆绑”韩系电池,包括通用+LG、Stellantis+LG/三星SDI、福特+SKI。

然而,当下在美国落地的超级工厂以日韩为主,在美国建有电池厂的中国企业仅有远景动力、微宏动力等少数几家,且多为早期布局或产能规模较小,比亚迪2013年在加州建设的一家磷酸铁锂电池厂也只能提供组装服务,不能生产电芯。

在电池制造能力具备领先优势的中国电池企业,为何不抢先到美国建厂?

近日,有外媒称,苹果与宁德时代、比亚迪的谈判陷入僵局,原因是两家中国电池公司拒绝在美国建厂,为苹果提供本地化的供货服务。

业内认为,中国电池企业一直不愿在美国建厂,一方面是地缘政治因素的困扰,另一方面是缺乏成本优势。

据宁德时代的说法是,在美国建工厂需要供应链的足够支持,才能获得与中国类似的低成本。到海外投资工厂,需根据市场需求、投资环境、供应链、人力资源和成本等因素规划。

对于韩系电池赴美,无论是SKI还是LG,均是以超100GWh的配套需求作为与车企合资建厂的重要前提。但由于当地供应链配套缺口较大,难以满足当下的需求,若重新建造产业链,一方面成本压力骤增,另一方面动力电池业务整体进展也容易被拖垮拉长。

相比之下,中国电动车和储能市场有高增长空间,供应链支撑也更具确定性,是中国电池企业接下来的布局重点。而前往北美制造本地化的机会和可能性仍需要评估。

*凡本网注明来源为“中国能源报/中国能源网””的所有文字、图片和音视频资料,版权属于中国能源报社所有,未经授权,不得转载;凡本网注明来源非“中国能源报/中国能源网”的作品,版权归原创者所有,并不代表本网立场和观点,如有侵权,请联系删除。

电池交流

电池交流 电池技术

电池技术 电池问答

电池问答 供求信息

供求信息 电池回收

电池回收 认证检测

认证检测 电池管理系统

电池管理系统 电池修复

电池修复 广告发布

广告发布 锂电池

锂电池 动力电池

动力电池 锂离子电池

锂离子电池 磷酸铁锂电池

磷酸铁锂电池 三元锂电池

三元锂电池 18650锂电池

18650锂电池 锂电池厂家

锂电池厂家 钠离子电池

钠离子电池 新能源汽车

新能源汽车 电池会议

电池会议 电池展会

电池展会 商务活动

商务活动