导读:新能源汽车退补,磷酸铁锂卷土重来,市场份额越发扩大,上游材料六氟磷酸锂价格暴涨。如果没有当初的补贴政策,现在中国市场上的格局如何?比亚迪是否能维持第一?宁德时代是否还有现在的江湖?同时磷酸铁锂电池已不再是当初的磷酸铁锂电池,顺着技术进步,从磨刀霍霍的刀片到喜气洋洋的L600“6条”,从结构到性能上不断提升;而三元亦非当年的523,已经622、811甚至955了,形态也从苗条的18650到胖乎乎的4680或者从方头方脑的VDA355到MEB590直至CTP、CTC了。仔细分析研究后发现这些技术创新大致可分两类:1、结构与系统集成的创新;2、材料创新。上一篇我们谈过结构与系统集成的创新,这里我们专门讲材料的创新发展。

动力电池通识

在描述材料技术发展路线之前,我们先说明一些通用知识,以方便非本专业的读者了解以及对后文表述的理解。

电池主要材料为正极、负极、隔膜、电解液。正极决定了材料体系,日常提到的磷酸铁锂LFP等均是说正极材料的主要组成材料,比如国内企业常见的NCM三元体系是指镍(Ni)、钴(Co)、锰(Mn)等金属元素的聚合物电池,NCM523意味着三种元素的比例关系为50%:20%:30%;负极起着能量的储存与释放作用,目前主流为石墨材料;隔膜保证了锂离子正常穿梭、不让正负极接触而短路,同时决定着电池的充放电、循环寿命、倍率等性能;电解液是电池中离子传输的载体,锂电池主要使用的电解质有高氯酸锂、六氟磷酸锂等。对车用动力电池来说,主要发展在于以保障锂电池的安全性为前提,提升能量密度、低温放电、快充、循环寿命等性能指标。

目前一般A级纯电动车带电50kWh左右,未来大部分电动车一定会配备相当程度的智能系统,推算纯电动乘用车Pack电量要求会提升,2025年每辆车搭载75kWh以上,2030年每辆车搭载75-115kWh。未来汽车的智能系统部分还会提升对电量要求,电池成本又要在整车中占比下降至40%以下,也就是说相同的续驶里程,未来价格应为现有价格的一半左右。正是因为这些商业成功的因素左右,动力电池技术一直不断在创新,创新将会伴随始终。市场中的各路玩家,想要走得更远,享受新能源汽车市场中诱人的份额,成本控制的功课时刻考验,目前头部企业也必须跟上材料体系的创新。仔细研究后发现这些年动力电池除了结构与系统集成的创新外,材料主线依然是磷酸铁锂VS三元锂以及少钴无钴化趋势,其他钠电池、固态电池等都刚刚从中试走向批量阶段,商业化成熟还需各自的生态体系建设和市场验证,可以做其他专题来分解。

磷酸铁锂电池VS三元锂电

从2009年新能源汽车发展至今,12年期间,三元锂电池和磷酸铁锂电池一直是相爱相杀。说其相爱是因为两种技术路线一直在共同成长,说其相杀是因为两种路线在成长过程中是此起彼伏的关系。今年来磷酸铁锂电池一路攻城陷地,自7月首次交叉之后,磷酸铁锂与三元锂电池的装机量剪刀差就不断扩大,到2021年10月,我国动力电池装机量达到15.4GWh,其中三元锂装车7.0GWh,磷酸铁锂装车8.4GWh,占比分别为45.5%和54.5%,而在2020年,磷酸铁锂的占比仅有16.3%。作为动力电池最核心的两条技术路线,三元锂和磷酸铁锂在中国市场已绞杀多年,并且轮流坐庄。

下图显示2021年以来两种动力电池的装机量变化

对此有很多人从政策、成本等角度进行了分析并对未来做出预判。作为动力电池行业的实践与研究者,笔者曾经在工作经历中使用磷酸铁锂电池大批量装车并负责运营,也曾经从公司实际经营角度果断叫停磷酸铁锂全面切换三元锂电池主攻乘用车并取得很好业绩。本文尝试着从政策、成本、电动车发展趋势、技术进步、企业经营等多维度进行解读。

1、政策因素:磷酸铁锂电池自2008年起,就凭借其成本相对较低的优势在我国动力电池市场中占据了主流地位,2016全年磷酸铁锂电池凭借19.98GWh的装机量曾一度拿下73%的市场份额。2016年后国家颁布了新能源补贴政策,将能量密度纳入考核,然后才有能量密度更高的三元锂电池强势崛起,在2018年的动力电池装机量上,三元锂电池以58.17%的份额首次实现超越,而磷酸铁锂该年度占比则跌落至39%。

2、综合成本层面:在价格方面,当下NCM811三元锂电池的未税价要0.9-1.0元/Wh,而磷酸铁锂电池未税价是0.6-0.7元/Wh。能量密度方面,三元锂电池是170-200Wh/kg,而磷酸铁锂电池是130-150 Wh/kg,按照“续航里程-能量密度-成本”公式计算,在单车续航里程相同的情况下,磷酸铁锂电池比三元锂电池有很大的经济性优势。在性能方面,两者各有千秋。三元锂电池的优势是低温下性能稳定,但循环寿命较短,安全性较差,尤其是高镍三元锂电池,不乏起火事件。磷酸铁锂电池在低温下性能衰退快,但循环寿命长,安全性好。

3、技术进步与电动车销售:从去年开始随着宁德时代CTP方案、比亚迪与蜂巢能源的LCTP方案的推出,使得磷酸铁锂电池包的整体能量密度得到了提高,在中高端乘用车的使用已经没有障碍,从公告来看,各品牌车型都推出了磷酸铁锂版,业内笑称集体放弃高寒地区市场主攻目标市场。今年以五菱宏光MINI EV为代表的微车销售大增,五菱单一型号的年产销就将达到45万台,单此就消耗5GWh磷酸铁锂电池,造成特别有趣的现象:今年磷酸铁锂比三元最后增加的量可能就是五菱宏光MINI EV的消耗量。可预见的未来几年中,微车销量增速会远高于中高端电动乘用车,我预判2025年微车年销量将突破500万辆,2030年前将突破1000万辆。所以磷酸铁锂电池销量上涨增速仍然不减。

4、企业经营层面:三元电池的投入产出比要远高于磷酸铁锂电池,按笔者实际经营过的1.5GWh锂电产线对比计算:固定投入与人员投入都是相同的,在设备的生产节奏固定的前提下,每年磷酸铁锂电池的产值只有三元电池的60-65%。因此单体电池做大容量是磷酸铁锂路线的必然选择,这样可以提升经营效率。

蔚来的三元铁锂综合应用方案可能成为主流

蔚来的“三元铁锂”方案是一种有创意的有效综合方案,对此有借鉴作用:电池包以磷酸铁锂电芯为主,但在电池包的四角,则换装了三元锂电芯。既然磷酸铁锂「怕低温」,那么就把容易处于低温的位置换成「不怕低温」的三元锂。为了校准全新电池包的整体SoC,蔚来用三元锂作为标尺,实时校准磷酸铁锂在平台段的SoC;在高低段利用磷酸铁锂的优势,校准三元锂的SoC,为此开发了双体系SoC算法,充分利用三元铁锂双体系的优势。

下图为电池包中三元电芯和磷酸铁锂布局

无钴电池技术进展

无钴电池的发展,要从“少钴”入手。钴元素在正极材料里起到结构稳定剂的作用,但根据特斯拉Jeff Dahn团队的研究,高镍含钴电池中钴的作用较小并可以被替代。(1)当镍含量超过90%时,钴对容量保持率几乎没有贡献;(2)用铝或者猛替代钴也是可以起到稳定剂的作用;(3)掺入铝或者锰也可以抑制相变,改善循环性能。用以代替钴元素的其他化学元素引入主要是通过离子掺杂等方式实现的,在多种开发路径中有如下几个主要尝试:

(1)以LG化学NCMA四元锂电池为例,LG化学遵循去钴提镍研发思路,将NCM和NCA掺杂而成四元锂电池,正极材料镍含量约为85%,钴、锰、铝的含量皆为5%,减少钴用量的同时添加铝提高安全性、增加材料结构的稳定性。

(2)松下的目标是提高动力电池材料的可持续性(降低正极中的钴含量)并降低成本。目前松下NCA电池的钴含量低于5%,该公司正在开发无钴版本,基于原有的NCA和NCM两条路线都在往前走。

(3)在中国企业中以蜂巢能源NMx无钴电池为例,基于已有的正极材料进行改性实现无钴化,通过多项改性技术提升LNMO性能。目前已经在层状LNMO材料的商业推广上已经取得关键进展,2021年7月16日,蜂巢能源在江苏举行了首款无钴电池量产下线仪式,这意味着全球首款无钴电池走出实验室, 正式实现量产, 蜂巢能源由此成为全球首家突破无钴电池技术难关, 成功实现产品量产的动力电池企业。

在前几天刚结束的广州国际车展上,蜂巢能源的无钴电池装在了长城高端轿车品牌沙龙的机甲龙全球限量版上面,展示了蜂巢对于无钴电池的坚定信心,也表现了长城汽车对于无钴电池内部长期测试后的全面认可。

蜂巢能源相关人士透露,相比NCM811电池,无钴电池材料成本降低8%-10%,电芯循环超过3000次,理论能量密度可以与三元材料持平,无钴电池还有抗过充和热稳定性的天然优势,安全性比三元锂电池有明显提高。此外,无钴材料合成工艺与常规三元的合成可以共线生产,加上去掉“钴”元素,降本空间也很可观。

蜂巢能源后续还会从以下六个方面继续改进无钴电池:

(1)尝试采用其他金属元素掺杂、替代钴金属以及包覆改性无钴正极材料,提升无钴电池的容量和充放电倍率性能;

(2)优化材料晶体结构提升无钴正极材料性能;

(3)对传统的尖晶石锰酸锂材料、磷酸铁锂进行掺杂和改性,或者将多种不同微观结构的正极材料混合使用进一步提升正极材料综合充放电性能;

(4)从结构创新(参考《动力电池结构创新研究》了解详情)

(5)从系统设计层面,不同材料类型电芯混用,综合提升电池包的能量密度和倍率性能;

(6)进一步开发低镍高锰的层状无钴材料,进一步降低镍的含量,降低材料成本,打造成本接近磷酸铁锂的无钴层状材料,来进一步扩大层状无钴家族成员。

钴的影响与无钴族系

“钴”在全球存储量越有限,意味着被替代的可能性越大,这正是无钴电池加速发展的契机。根据美国地质勘探局统计,2018年全球钴矿储量为690万公吨。超过70%的钴资源分布在刚果金、澳大利亚两个国家,中国钴资源储量仅为全球的1.12%,大约7.1万吨,属于钴资源匮乏的国家。从国家层面来看,如果要彻底完成交通电动化转型,发展可替代产品,“去钴”已经迫在眉睫。

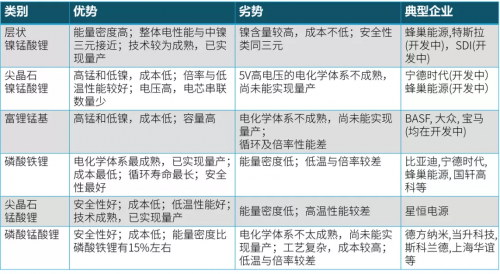

落地到电池企业的生产上,对“钴”有强感知的是上游材料价格。 近几年中国钴的产量随着开采而逐渐枯竭,进口的比例逐年增加,使得电池企业得到“钴”的成本越来越高。 “钴”价居高不下,与动力电池企业降本的大方向背道而驰。以50kWh的A级车来计算,如果按NCM523体系,一辆车大约需要11公斤钴,如果按年销2000万辆计算的话,需要22万吨钴;换成高镍811体系的话就只需要一半,必须先“少钴”,然后“无钴”。无钴电池家族或者叫做广义的无钴正极材料大致包括:层状无钴、尖晶石镍锰酸锂、富锂锰基、磷酸铁锂、磷酸锰酸锂、锰酸锂等,今后我们统称“泛无钴家族”,如下表:

作为主机厂,虽然在电池技术路线上有所偏好,但是不排斥任何的技术路线,前提是满足主机厂对于安全的核心诉求下,平衡成本、续航、长寿命等等商业化因素。 随着搭载无钴电池的整车面世,无钴材料各项性能得到用户认可,更多的玩家和上下游企业加入该技术路线,行业协同效应显现,无钴电池大规模应用一定是趋势与方向!

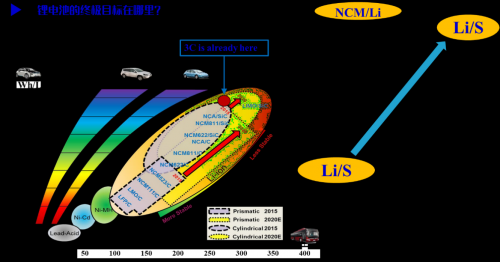

图示为中国电动车电池的发展路线图(资料来自清华大学锂离子电池实验室)

总结

三元锂选择高镍无钴,磷酸铁锂选择CTP、LCTP,都在向着低资源依赖低成本的方向发展。结合新能源汽车发展的两条主线:电动化与智能网联,笔者判断,追求高续航与自动驾驶体验的高端时尚乘用车,装电量会不断提升,从50kWh提升到115kWh以上,更多会考虑选择三元高镍无钴电池;另外一方面实用主义者用车,每年行驶里程不超一万公里,只需要简单的辅助驾驶,肯定将选择磷酸铁锂路线的电池;介于两者之间的体验派则会忽三元忽铁锂在网上发声;商用车几乎都导向磷酸铁锂体系。就算大家对未来推出的半固态与固态电池充满期待,泛无钴材料体系的动力电池赛道都具有明确的确定性。

(本文作者系吉林大学青岛汽车研究院副院长、中国汽车工程学会电器技术分会技术与标准专家组特聘专家顾国洪)来源:中商网

电池交流

电池交流 电池技术

电池技术 电池问答

电池问答 供求信息

供求信息 电池回收

电池回收 认证检测

认证检测 电池管理系统

电池管理系统 电池修复

电池修复 广告发布

广告发布 锂电池

锂电池 动力电池

动力电池 锂离子电池

锂离子电池 磷酸铁锂电池

磷酸铁锂电池 三元锂电池

三元锂电池 18650锂电池

18650锂电池 锂电池厂家

锂电池厂家 钠离子电池

钠离子电池 新能源汽车

新能源汽车 电池会议

电池会议 电池展会

电池展会 商务活动

商务活动