除蜂巢新能源、瑞浦兰钧之外,又一家动力锂电池厂商计划IPO。近日,欣旺达将分拆子公司欣旺达动力至创业板上市。

欣旺达动力正是欣旺达专注于汽车动力电池业务的子公司,背后明星股东云集,包括IDG资本、深创投、源码资本、等知名机构,以及理想汽车、蔚来汽车、小鹏汽车、美团、上汽、广汽、东风汽车等产业投资方。

根据欣旺达动力今年6月的最新一轮融资,其估值已超过355亿元,超过母公司欣旺达当前的总市值300亿元。

广东两兄弟连续创业终成“电池大王”

谈起欣旺达离不开王明旺和王威两兄弟。

出生60年代的王明旺从1991年中山大学电子专业进修班毕业后,便进入了一家锂电池公司打工,从此开始接触电池行业。

不甘于平庸的王明旺很快萌生了自己创业的想法。一年后,王明旺就开始了自己的第一次创业之旅,和朋友一起创办了一家生产模具的小公司,但很快由于内部利润分配问题产生矛盾,最终合伙人撤资退出,王明旺的第一次创业以失败告终。

但王明旺并没有就此灰心,1993年,王明旺开始了二次创业,开办电子加工厂,主要生产用于手机、传呼机等通信产品的锂电池。

赶上时代风口的王明旺在短短一年时间里就做出了数百万的利润。但就在步入正轨时,公司再次遇到第一次创业的问题,这一次,王明旺尽力保留住了工厂以及生产材料设备,为卷土重来保留了“火种”。

1995年,王明旺拉来了亲弟弟王威开始第三次创业,欣旺达电子也由此起家,成为手机电池OEM、ODM供应商。

1999年,在市场上名不见经传的欣旺达电子拿下康佳集团的手机电池订单,拿到大企业背书后,欣旺达进入了快速增长期,相继成为飞利浦、日本电气、海尔等国际大厂的供应商,2011年,欣旺达进入苹果产业链,并在同年4月,登陆创业板,迎来高光时刻。

上市后,欣旺达又赶上了国产手机浪潮,获得华为、中兴、联想、小米、魅族、OPPO等手机厂商客户。

彼时,消费电子正火热,欣旺达也一直以3C消费电子的锂电池为核心业务。截止2021年年底,欣旺达3C数码板块业务收入达到262.14亿,相比2011年上市时的7.73亿,翻了33倍。

王明旺和王威成为名副其实的“电池大王”。

但王明旺和王威并没有把鸡蛋都放在一个篮子里,从2008年开始欣旺达就开始布局汽车动力电池。

随着消费电子市场疲软,新能源汽车市场持续发力,王明旺和王威终于等到风来,2022年欣旺达电动汽车类电池业务营收占比达24.32%,而2021年这一数据仅为7.85%。

根据中汽协数据,2022年,欣旺达动力电池出货量达到12.11GWh,位列国内三元电池装机量前三、总装机量前五。而2023年上半年,在国内动力电池企业装车量排名中,欣旺达动力位列第6,市占率为2.46%。

而本次拟分拆上市的欣旺达动力,也正是欣旺达旗下专注于汽车动力电池业务的子公司。

IDG、深创投、蔚小理入股,IPO前估值超355亿

欣旺达动力创立于2014年,公司曾用名“深圳市欣旺达电动汽车电池有限公司”、“欣旺达电动汽车电池有限公司”,2023年6月改名为当前的“欣旺达动力科技股份有限公司”。

切入汽车动力电池赛道,欣旺达动力因此频繁被资本市场关注。据悉,此次分拆上市前,除王明旺和王威两兄弟直接投资外,欣旺达动力已完成多轮外部融资。

欣旺达公告显示,2016年,欣旺达从合资方英威腾控制技术处,以2430万元收购了欣旺达动力15%的股权后,控制了欣旺达动力100%的股权。由此开始至欣旺达发布拆分公告前,欣旺达已7次对外发布公告,对欣旺达动力进行增资及股权转让。截至当前,欣旺达动力已累计融资超130亿元。

据欣旺达公告信息,欣旺达动力的股权结构中共有72位股东,包括IDG资本、深创投、国家绿色发展基金、碧桂园创投、源码资本、基石资本、星纳赫资本、博华资本、金镒资本、日初资本、盈科资本等知名财务机构,以及理想汽车、蔚来汽车、小鹏汽车、美团、上汽、广汽、东风汽车、尚颀资本、恒旭资本等产业投资方。

欣旺达动力最新一轮融资发生在今年6月,无锡国寿、中银资产、建信投资、重庆制造等八家机构出资16.5亿元增资欣旺达动力,获得其4.64%的股权。以此计算,欣旺达动力的估值已达到355.6亿元,而作为母公司的欣旺达截至7月19日的总市值约300亿元。

新能源的东风猛吹,锂电池赛道为资本市场贡献出一大批“当红炸子鸡”,仅在2022年,欣旺达动力的估值就增长了8倍。

脱离母公司输血,欣旺达动力独立上市

欣旺达动力的成立也是欣旺达业务转型愿景的承载。欣旺达以锂电池起家,此前聚焦于消费电子市场,作为二级供应商。2018年,欣旺达投产首个电芯项目,正式布局汽车电池领域,转型做一级供应商。不过,对于欣旺达来说,如此转型也是有代价的。

据了解,欣旺达动力以汽车动力电池系统为核心,专注于为全球新能源车企提供从电芯、模组、BMS到电池包的安全、环保、高效的动力电池系统整体解决方案。

新能源车市场此前蛰伏数年,终于在近两年实现规模化突破,新能源汽车的爆火也带起了动力锂电池以及储能电池的市场风口。公告显示,欣旺达动力2020年、2021年、2022年营收分别为4.32亿元、29.64亿、129.22亿;净亏损分别为7.07亿、10.53亿、10.94亿。

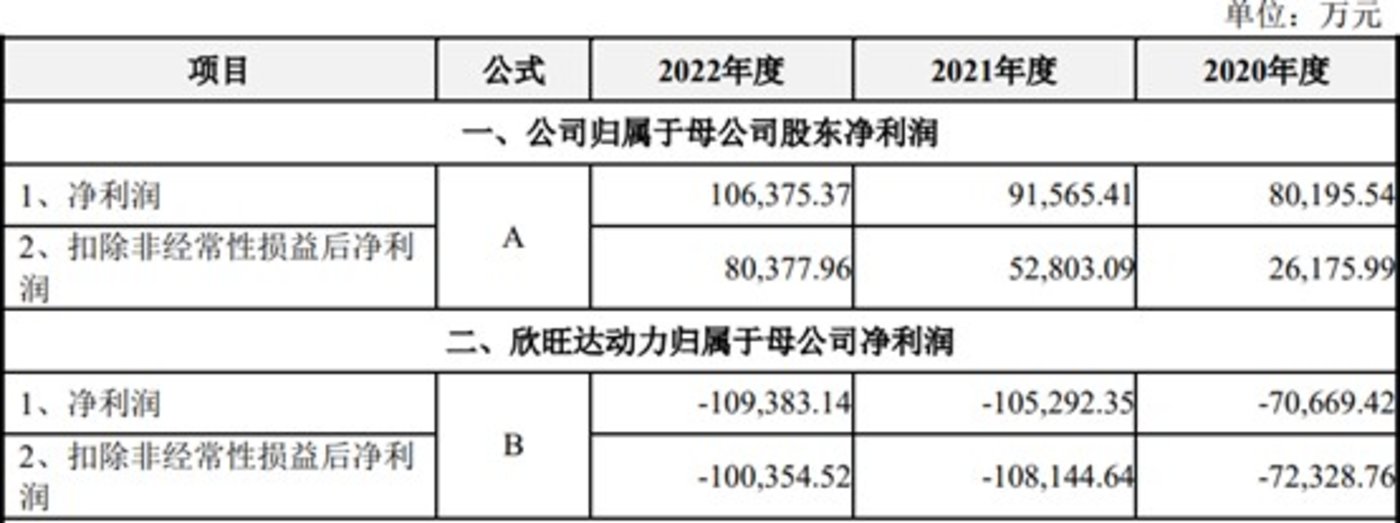

与此同时,2020年、2021年、2022年,欣旺达的营收分别为296.92亿元、373.59亿元、521.62亿元,净利润分别为8.02亿元、9.16亿元、10.64亿元。

欣旺达动力当前还不具有盈利能力,对母公司的盈利影响也比较直观。

欣旺达为加速汽车动力电池业务的规模化,在以自有资金直接对欣旺达动力增资之外,只能依靠外部机构的融资。此外,这也造成欣旺达资金紧张,主业扩产还需要增发股份,其中在2021年11月,欣旺达曾于股价高位进行定增,在朱雀基金、三峡资本、诺德基金等16名机构投资者的支持下,欣旺达最终募资39.15亿元。今年3月,欣旺达再次计划定增募资48亿,用于消费类电池项目建设。

动力电池仍是需要长周期性的投入,分拆之后,欣旺达动力将增加新的融资渠道,来满足资金需求。对于母公司欣旺达,其合并报表中的盈利能力或许也会少一分压力。

欣旺达在公告中指出,欣旺达动力的分拆上市,将在实现国内优质动力电池资产资本化的同时,利用上市募集资金深入进行动力电池先进技术的研发储备及优质产能的建设,从而实现更规模化的技术研发投入,加速产业的技术升级迭代,推动行业的良性竞争发展,对中国新能源行业实现技术升级、保持全球技术领先优势、持续引领国际市场竞争具有重大战略意义。

本次分拆后,欣旺达动力将强化核心技术的投入与开发,加快产能的爬坡速度,保持在新能源汽车锂离子动力电池制造领域的创新活力,增强核心技术实力,深化欣旺达动力的产业布局,有利于打造具有全球影响力的中国动力电池品牌。

当前动力电池市场已经发展成熟,大多数市场份额由宁德时代与比亚迪占据,剩余的市场由其他厂商瓜分,欣旺达动力装车量排在国内第六,排名较2022年下滑。也说明市场竞争的残酷,动力锂电池市场的排位赛当前趋于稳定,各方势力却没有放松警惕。

此外,欣旺达动力依然在亏损运营,处于赔本赚吆喝的阶段,并且还要欣旺达不断为其输血。当前排在市场前列的锂电池厂商中,还有蜂巢能源、瑞浦兰钧等正在冲击资本市场,欣旺达拆分热门资产上市,独立后的欣旺达动力又会如何进一步在资本市场重新估值。来源:猎云网

电池交流

电池交流 电池技术

电池技术 电池问答

电池问答 供求信息

供求信息 电池回收

电池回收 认证检测

认证检测 电池管理系统

电池管理系统 电池修复

电池修复 广告发布

广告发布 锂电池

锂电池 动力电池

动力电池 锂离子电池

锂离子电池 磷酸铁锂电池

磷酸铁锂电池 三元锂电池

三元锂电池 18650锂电池

18650锂电池 锂电池厂家

锂电池厂家 钠离子电池

钠离子电池 新能源汽车

新能源汽车 电池会议

电池会议 电池展会

电池展会 商务活动

商务活动